ING over de gevolgen van de lage rentetarieven

De officiële rentetarieven zijn nu onder nul uitgekomen – een keerpunt. Wat betekent dit allemaal voor kredietverstrekkers en leners? We vroegen twee experts van ING, hoofdeconoom Mark Cliffe en retailbankier Guido Bosch, om wat licht op de zaak te werpen.

Bankieren lijkt al een eeuwigheid te bestaan. Centraal staat een stilzwijgende overeenkomst tussen kredietverstrekker en lener die is gebaseerd op een erg eenvoudige stelling. Spaarders dragen hun geld over en krijgen in ruil daar iets voor terug, meestal is dat rente. Het is al eeuwen een zeer succesvolle formule die de groei van het moderne bankwezen bevordert.

Op dit moment, met de aanhoudende lage of zelfs negatieve rentetarieven, is de traditionele relatie tussen kredietverstrekkers en leners op zijn kop gezet. Dat was niet de bedoeling. Bankieren was toch gebaseerd op een positieve rente? Ervaringen uit het verleden leidden bij economen altijd tot de veronderstelling dat rentetarieven hoog genoeg zouden blijven om deze relatie oneindig te laten voortduren.

Een nieuwe wereld

Deze prettige veronderstelling is onlangs als sneeuw voor de zon verdwenen en het bankwezen moet nu een nieuwe wereld onder ogen zien. De beste spelers in de industrie, willen ze succesvol zijn, zullen nieuwe en innovatieve manieren moeten vinden om in een omgeving met een nultarief waarde te kunnen bieden aan de klant. Maar is het dan alleen maar kommer en kwel voor kredietverstrekkers en leners?

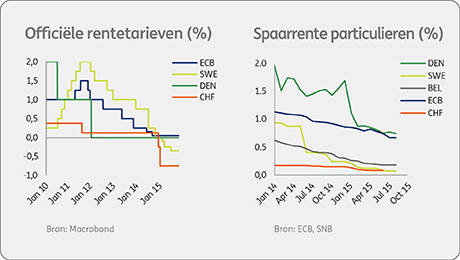

"De Europese Centrale Bank (ECB) heeft ongekende stappen moeten zetten om de rentetarieven tot een minimum terug te brengen in een poging om de economie nieuw leven in te blazen, deflatie af te wenden en banken aan te sporen om meer geld uit te lenen", legt hoofdeconoom Mark Cliffe uit. "Het doel is om sparen minder aantrekkelijk te maken en lenen te bevorderen, de klant te stimuleren om geld uit te geven en het economisch herstel een nieuwe impuls te geven. Maar tot nu toe is er maar weinig beweging geweest, en nu begeven we ons op onbekend terrein, dat we het 'nieuwe abnormaal' noemen."

De ECB heeft onlangs ook de volgende fase van het opkoopprogramma aangekondigd om de kosten voor lenen verder te verlagen.

"Het lijkt erop dat er voorlopig sprake zal zijn van super lage of negatieve tarieven", voegt Cliffe eraan toe. "Een recent uitgevoerd onderzoek leidde tot ontnuchtering bij banken en centrale banken als het gaat om de langere termijn. Er werd geconstateerd dat een daling van de tarieven onder nul ertoe zou kunnen leiden dat klanten zich massaal terugtrekken." Voor leners is het omgekeerde waar: lagere tarieven maken lenen aantrekkelijker en beter betaalbaar.

Nieuwe bedrijfsmodellen

Een van de inkomstenbronnen aan de retailkant is de rekening-courant of betaalrekening, waarop meestal geen rente wordt gegeven, verklaart retailbankier Guido Bosch. Deze 'gratis' middelen worden uitgeleend in de vorm van hypotheken, consumentenkredieten en andere producten. "Het probleem met de lagere tarieven is momenteel dat onze marge erg snel daalt. Waar eerder de optelsom op nul uitkwam, wordt nu geld verloren terwijl de totale kosten gelijk blijven. Het vullen van pinautomaten is bijvoorbeeld een dure kostenpost.

Banken hebben twee opties: snijden in de kosten en de processen blijven digitaliseren of negatieve rentetarieven toepassen op spaargeld en rekeningen-courant. De tweede optie betekent dat klanten moeten betalen om geld op de bank te hebben staan.

Dit alles komt op een moment dat het bankwezen radicaal zijn bedrijfsmodel aan het heroverwegen is en zich aanpast aan de nieuwe werkelijkheid van extreem lage rentetarieven, zwakke economische groei, een nieuw competitief landschap, veranderingen in het gedrag van klanten en verwachtingen van belanghebbenden, naast een hausse aan herzieningen in regelgeving die sinds 2008 zijn ingevoerd.

Meer innovatie

Beide mannen zijn het erover eens dat de positieve kant van al deze veranderingen is dat banken gedwongen worden om efficiënter te werken en veel innovatiever te zijn – iets waar ze niet altijd goed in zijn geweest. Dat verandert nu.

"Het succes van ING Direct laat zien hoe innovatief we kunnen zijn", zegt Bosch. "In een omgeving waar op geen enkele van onze spaarrekeningen meer dan 0,5% rente wordt gegeven, moeten we echt alles uit de kast halen om te zien hoe en waar we waarde kunnen toevoegen voor een klant zonder dat er een financiële prikkel is. En vergeet niet dat de basis van onze relatie vaak juist de renteprikkel is, want dat is hoe we waarde toe konden voegen."

Met rentetarieven die in de nabije toekomst waarschijnlijk niet zullen veranderen, moeten klanten een situatie accepteren waarin ze niet langer achterover kunnen leunen en toe kunnen kijken hoe hun spaargeld automatisch aangroeit", vult Cliffe aan. Hij gelooft dat er een ommekeer zal komen in de manier waarop mensen met hun financiële middelen omgaan als banken hun inkomsten niet langer uit rente halen, maar uit een vergoeding.

"Wij moeten van onze kant veel proactiever zijn om klanten te helpen hun financiële doelen op andere manieren te bereiken, bijvoorbeeld door slimme financiële planning", zegt hij. Een voorbeeld zou de omschakeling van spaargeld naar beleggingen kunnen zijn, wat "in zou houden dat klanten grotere risico's moeten nemen met de tegoeden die zij tot hun beschikking hebben. We moeten hen in staat stellen om meer verantwoordelijkheid te nemen voor hun financiële toekomst."

Kansen

Zowel Cliffe als Bosch is zeer positief over de toekomst. Ze wijzen op de recente lancering van apps voor digitaal advies in Frankrijk en Spanje en zien de snelle aanvaarding van mobiele technologie als aanvullend bewijs dat de bank vastberaden is om de digitalisering te stimuleren. "We zijn erg trots op deze producten omdat ze ons in staat stellen de kosten te beperken en klanten te voorzien van een advies op maat via een distributiekanaal van hun keuze", aldus Bosch. Met name de snelle groei van mobiele platforms betekende een grote toename van interacties tussen klanten en banken, waardoor grote kansen ontstonden voor kruisverkoop.

"Negatieve tarieven stimuleren de banken absoluut om innovatiever te zijn", voegt Cliffe eraan toe. "Maar het is belangrijk om niet te vergeten dat klanten nog steeds banken nodig hebben om hen te helpen bij het veilig stellen van hun financiële toekomst. Wij hebben de expertise daarvoor immers in huis. We moeten die basisrelatie met klanten beter benutten en tegelijkertijd waardevolle producten blijven verkopen zoals consumentenkredieten, verzekeringen en dienstverlening die 'verder gaat dan bankieren'."

Bosch is het daarmee eens: "Uiteindelijk zijn we gedwongen ons bedrijfsmodel te herzien en de dienstverlening aan de klant te verbeteren met behulp van digitale kanalen terwijl we tegelijkertijd ook nieuwe inkomsten aanboren. Hierdoor konden we de kosten drukken terwijl we onze directe relatie met de klant verbeterden. We spelen in op het 'nieuwe abnormaal', zodat in dat opzicht inderdaad achter elke wolk de zon schijnt."

Over Guido Bosch

Guido Bosch was vele jaren hoofd Productmanagement bij ING Direct en is zeer bekend met de retailbankierenmarkt. In zijn huidige rol als hoofd Orange Sharing coördineert hij de wereldwijde kennisdeling en de internationale samenwerking voor de retailactiviteiten van ING.

Over Mark Cliffe

Mark Cliffe is hoofdeconoom van ING Groep en hij geeft leiding aan een team van economen en strategen in 16 kantoren over de hele wereld.