Nieuwe digitale banken hebben veel minder klanten dan de aantallen die zij de media inslingeren, vooral het aantal actieve klanten valt in de praktijk tegen. In landen waar het financiële systeem nog stevig in ontwikkeling is krijgen ze vaste voet aan de grond, maar in landen als Nederland, Duitsland of de VS is het aantal overstappers mondjesmaat. Toch kunnen grote banken maar beter waakzaam zijn, ondanks het vertrouwen dat zij genieten van de meerderheid. Dat zijn enkele uitkomsten uit een rapport van de hand van Kantar, het voormalige TNS-NIPO.

De uitermate aantrekkelijke groeicijfers van challenger banken hebben de afgelopen jaren veel investeerders gelokt. Banken als Revolut of N26 hebben honderden miljoenen aan financiering opgehaald vanwege veelbelovende economische prestaties. Vergezeld van concullega’s als Monzo, Starling en in Nederland Bunq en Knab vertellen ze in de media graag dat ze explosief groeien en dat de huidige bankensector zijn langste tijd heeft gehad. In sommige landen lijkt dat zo te zijn, maar in veel andere landen nog absoluut niet, zo concludeert Kantar in het onderzoek ‘From bricks to clicks - The impact of neobanks so far’.

Neobanken hebben er belang bij om aan de media en aan het publiek te laten weten dat ze populair zijn. Vanzelfsprekend zitten daar communicatiestrategen en pr-bureaus achter die het vuurtje graag nog wat verder opstoken. Groeicijfers trekken aandacht, van klanten en van investeerders. Daarbij vertellen ze graag dat de tijd van de grote banken erop zit en dat consumenten vernieuwing willen. Het is een verhaal wat perfect in hun kraam te pas komt. Volgens Kantar vertellen ze echter niet het volledige verhaal en zijn neobanken steevast te optimistisch.

Snuffelaars

Zakenkrant FD wees er al eens op dat consumenten die de app van een neobank downloaden dat vaak uit nieuwsgierigheid doen. Doorgaans kost het de consument niks en hij kan veilig de kat uit de boom kijken en eventueel voorzichtig experimenteren met kleine bedragen. De krant noemt deze categorie klanten ‘snuffelaars’. Neobanken noemen deze klanten echter ‘actieve rekeninghouders’. Vaak is de nieuwe rekening er eentje voor erbij, vooral in landen met hoog ontwikkelde financiële systemen. Los van de definitiekwestie of en wanneer iemand een 'actieve gebruiker' is, helpt het niet dat neobanken vaak een beetje geheimzinnig doen over hun exacte cijfers. Dat zet de deur open voor argwaan.

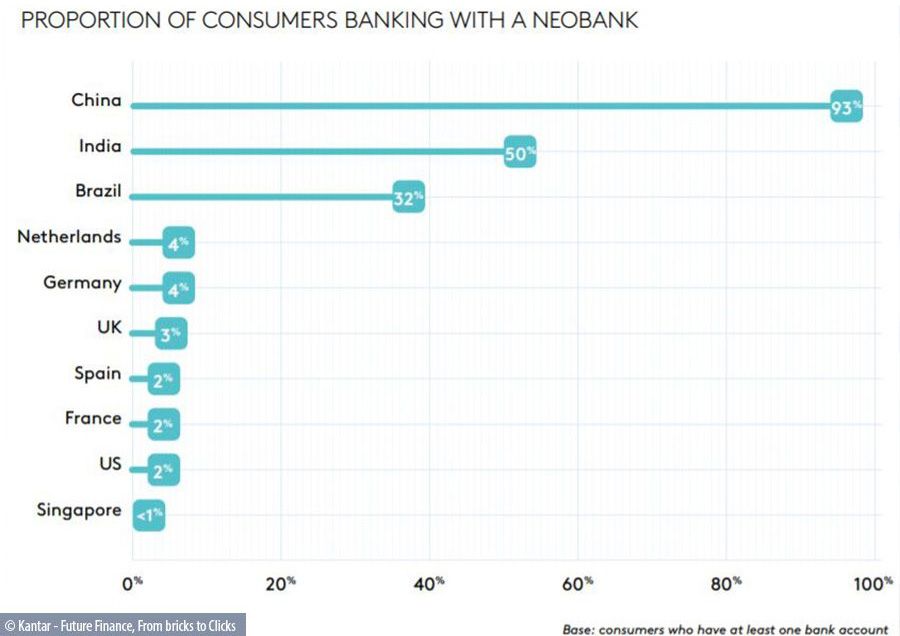

Bovenstaande figuur toont de extreme verschillen aan tussen landen met verschillende karakteristieken. In China (93%), India (50%) en Brazilië (32%) zijn neobanken populair en weten ze veel consumenten tot adoptie aan te sporen. In China delen Alipay, WeChat en JD gedrieën de lakens uit. Niet toevallig zijn dit ook landen die tot op heden niet de beschikking hadden over een solide, betrouwbaar en efficiënt financieel systeem. Wanneer Kantar zich tot wendt tot landen die wel al decennia beschikken over zo'n structuur, liggen de cijfers ineens heel anders. Nederland is met een summiere 4% zelfs nog de eerste achtervolger, waarvan Knab (3 procentpunt) en Bunq (1 procentpunt) de neobanken van dienst zijn. Banken in deze landen hebben hun zaakjes zodanig goed op orde dat consumenten niet en masse de noodzaak voelen om over te stappen, ondanks misschien een verondersteld betere gebruikerservaring.

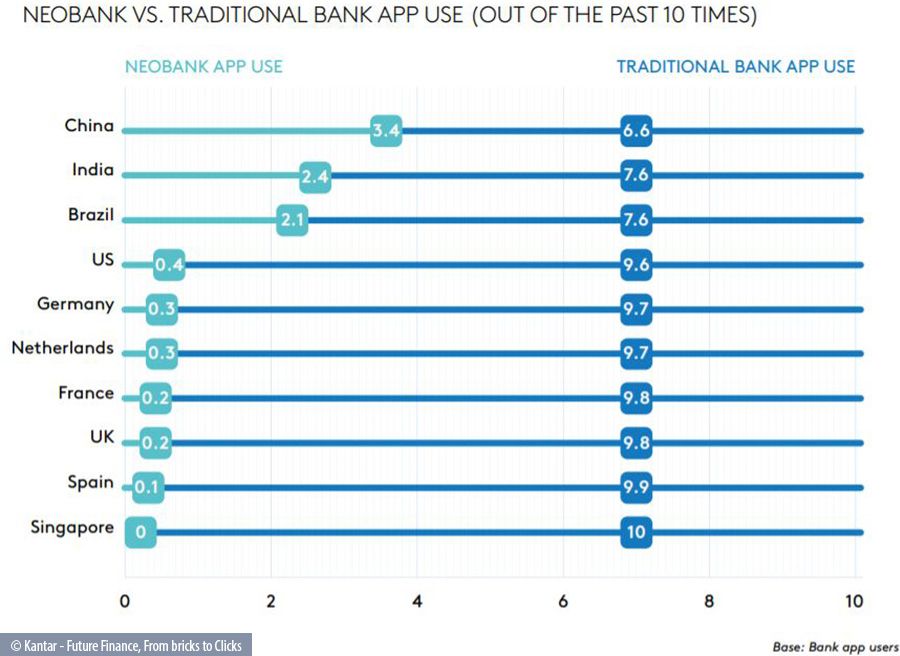

De cijfers uit de eerste figuur zijn nog sprekender wanneer deze naast bovenstaande gelegd worden. Hierin vraagt Kantar consumenten welke app ze hebben gebruikt bij hun laatste tien logins. Zelfs in China, India en Brazilië is de app van een traditionele bank gemiddeld dubbel zo vaak of meer geopend dan die van een neobank. In Nederland is slechts in 3% van de laatste tien logins een neobank-app geopend. Dat duidt inderdaad op ‘snuffelaars’.

Bastions van vertrouwen

Banken die al decennia en in sommige gevallen al eeuwen bestaan (het Italiaanse Monte dei Paschi di Siena bijvoorbeeld al sinds 1472) genieten veel vertrouwen. Ondanks een negatieve recente geschiedenis kunnen zij bogen op eeuwen van vertrouwensopbouw. Die vertrouwenspositie is wat hen momenteel op de been houdt in de strijd tegen ‘digital only’ banken.

Opvallend is dat consumenten uit ‘other markets’ (bijvoorbeeld Nederland of Duitsland) niet zoveel vertrouwen hebben in neobanken. Slechts 19% heeft het volste vertrouwen in deze partijen, hoewel ze opvallend genoeg wel meer sympathie genieten. In China, India en Brazilië liggen de percentages voor sympathie en voor vertrouwen allebei boven de de 50%. Consumenten uit deze landen hebben ongeveer evenveel vertrouwen in neobanken als in traditionele banken. Die verhouding ligt bij consumenten uit ‘other markets’ totaal anders. Het vertrouwen bijvoorbeeld is meer dan dubbel zo hoog in traditionele banken als in neobanken, hoewel qua sympathie ook hier het verschil minder groot is.

Er is de afgelopen jaren veel gezegd en geschreven over de successen van neobanken, niet in de laatste plaats aangezwengeld door deze partijen zelf. Er komen echter steeds meer studies die aantonen dat het niet meevalt om het op te nemen tegen de HSBC’s, de ING’s en de Crédit Agricoles van deze wereld. Toch is met de opkomst van neobanken een ontwikkeling in gang gezet die gevestigde banken maar beter goed in de gaten kunnen houden, stelt Kantar. Of de ene groep de andere gaat verdrijven of dat er sprake gaat zijn van een relatief vreedzame coëxistentie zal de tijd leren.