Factoring vormt een haalbaar alternatief voor bankleningen wanneer je worstelt om het hoofd boven water te houden tijdens de pandemie. Het spel begint.

Volgens de cijfers van de Duitse factoringvereniging uit 2019 is factoring nog steeds een ondervertegenwoordigd financieringsinstrument. Van de meer dan 3,2 miljoen bedrijven in Duitsland gebruiken er net iets meer dan 90 000 factoringdiensten. Het totale aantal lijkt nog steeds laag, maar in vergelijking met de resultaten van 2018 merken we een stijging van bijna 100% in het klantenbestand. Maar wordt de marktontwikkeling van factoring gedreven door grotere bedrijven of liften ook de kleintjes mee op de succesgolf?

Damegambiet

Het damegambiet is een bekende schaakopening. Simpel gezegd probeert wit hierbij druk uit te oefenen op zwart om zo het midden van het speelveld te controleren. En dat is precies wat fintechs momenteel proberen te doen op de factoringmarkt. Via gemakkelijke toegang en lage toetredingsdrempels slaan ze razendsnel toe en vallen ze vaste spelers gericht aan. Het zijn echter niet enkel fintechs maar ook kleine financiële bedrijven die factoringproducten beginnen aan te bieden.

Rokade

Voor kleine en middelgrote ondernemingen wordt het steeds moeilijker om geld te lenen. Door de aanslepende pandemie zijn kredietinstellingen een stuk terughoudender om leningen te verstrekken en kunnen ze het verhoogde risico van verwijlinteresten niet aangaan. Tussen 2008 en vandaag is het aantal factoringgebruikers net niet vervijfvoudigd. De voornaamste reden hiervoor is dat middelgrote en kleine ondernemingen steeds vaker worstelen met de beperkende leenvoorwaarden van de banken.

Net zoals de koning in een schaakspel kunnen bedrijven over die beperkingen heen springen en zich focussen op andere financieringsmiddelen zoals factoring om hun bedrijf verder uit te bouwen.

In vergelijking met traditionele financieringsmethodes zijn de vereisten voor factoring een stuk minder hoog in Duitsland en neemt de liquiditeit duurzamer toe. Hierdoor kunnen bedrijven overstappen van standaard financiering via hun huisbank naar financiering via factoren. Ook de regelgevende instanties hebben erkend dat het op het door de pandemie gewijzigde speelveld hoog tijd is voor een inhaalmanoeuvre. Met regelgeving EBA/GL/2020/06 (Richtsnoeren inzake de initiëring en monitoring van leningen) wil de Europese Bankautoriteit garanderen dat de markttoegang blijft hebben tot leningen.

Zwart-wit

In elk spel ziet het bord er voor elke speler anders uit. Omdat de opties voor de volgende zetten legio zijn, is het soms moeilijk om het juiste perspectief te vinden. Dat geldt ook voor markstpelers in de factoringsector.

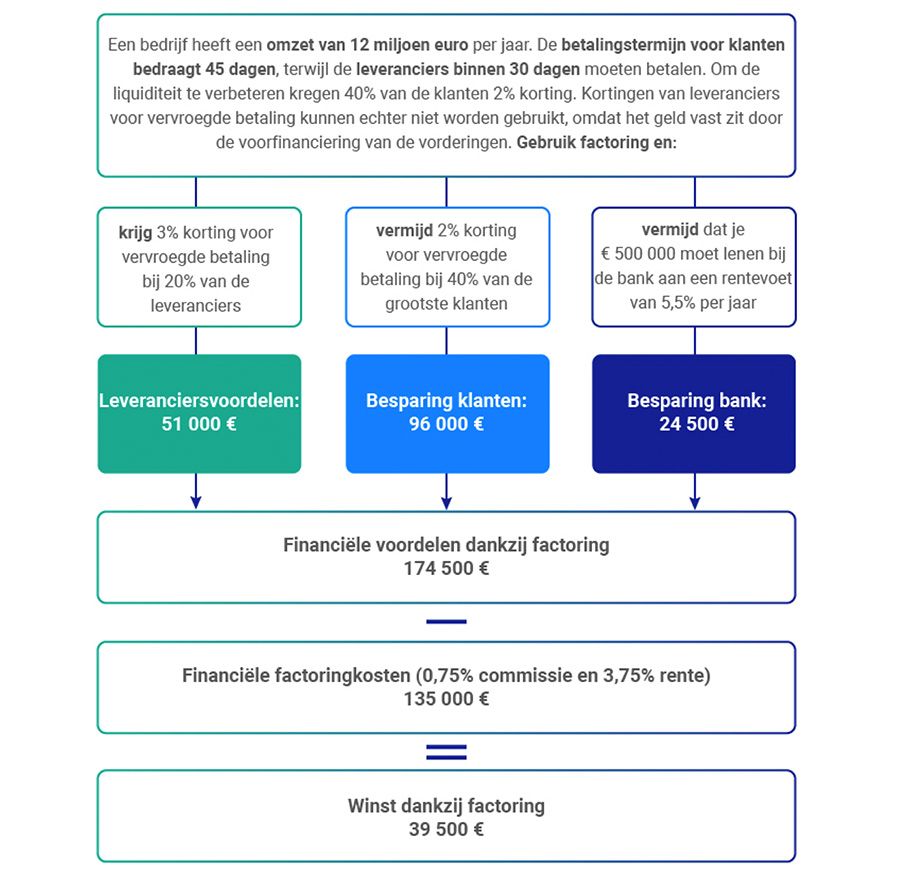

Stel dat een bedrijf 12 miljoen euro omzet per jaar draait. In de sector zijn de klanten betalingstermijnen van 45 dagen gewoon, terwijl de leveranciers na 30 dagen al betaald moeten worden. Om de liquiditeit te verbeteren kregen de grootste klanten, goed voor een verkoopsvolume van 40%, 2% korting toegekend. Kortingen van leveranciers voor vervroegde betaling kunnen echter niet worden gebruikt, omdat het geld vast zit door de voorfinanciering van de vorderingen.

Dat betekent dat de facturen van de leveranciers ook met een korting betaald kunnen worden. Als we veronderstellen dat er bij een jaarlijkse goederenkost van 8,5 miljoen euro 3% korting kan worden gebruikt bij 20% van de leveranciers, dan zorgt dit alleen al voor een besparing van 51 000 euro. Aangezien de klant bij factoring niet langer korting mag krijgen, bespaart het bedrijf nog eens 96 000 euro.

Dankzij de liquiditeitsinstroom kan er ook 500 000 euro minder geleend worden bij de bank, waardoor er bij een rentevoet van 5,5% per jaar 27 500 euro minder interest betaald moet worden. Zo bespaart het bedrijf in totaal 174 500 euro.

Als we uitgaan van een factoringcommissie van 0,75% en een rentevoet van 3,75% per jaar, ontstaan er 135 000 euro aan kosten. Naast de met 39 500 euro verhoogde winstgevendheid in ons voorbeeld spelen er nog andere voordelen zoals een betere solvabiliteitsratio op de balans.

Schaakmat

De sector verandert razendsnel. Er duiken niet enkel nieuwe spelers op maar nieuwe technologieën zien ook het levenslicht. Zo kunnen de bestaande en nieuwe factoringaanbieders hun klanten via cloudoplossingen helpen om een nieuw financieringshoofdstuk te openen door hen een volwaardig alternatief voor bankleningen aan te reiken. Want bij elke zet ontstaan er nieuwe mogelijkheden voor de volgende zet, zowel in een schaakspel als bij financiering.

Een artikel van Felix Magdeburg, Business Development Manager bij Comarch.