Waarde van initial coin offering-markt breekt door de barrière van $4 miljard

Volgens een nieuw rapport is de totale wereldwijde waarde van ‘Initial Coin Offerings’ door de grens van $4 miljard gebroken. Terwijl de volatiele waarde van valuta als Bitcoin over het algemeen is toegenomen, is er sprake van een aantal factoren die er tezamen toe zouden kunnen leiden dat de ‘cryptovaluta-bubbel’ in de nabije toekomst kan barsten.

Een initial coin offering (ICO) is een vorm van crowdfunding rond cryptovaluta die de bron kan zijn van het benodigde startkapitaal voor startups. In een ICO wordt een deel van de cryptovaluta die wordt gecrowdfund bij wijze van pre-toewijzing in de vorm van ‘tokens’ toegekend aan investeerders. Dit in ruil voor een wettig betaalmiddel of voor andere cryptovaluta zoals Bitcoin of Ethereum. Deze tokens worden functionerende valuta-eenheden als fondsenwervingsdoel is bereikt en het project wordt gelanceerd.

In de afgelopen jaren heerst er binnen de financiële sector en adviesbranche een steeds grotere hype rond cryptovaluta. Zo tonen Big Four-concurrenten Deloitte, EY, KPMG and PwC stuk voor stuk steeds meer interesse in het onderwerp, waarbij ze in de media aangeven in gesprek te zijn met "wealth en asset managers" over hoe ze cryptovaluta en ICO-tokens kunnen gaan managen. Hierbij slaat PwC wel een wat voorzichtigere toon aan, waarbij Ajit Tripathi, Director op het gebied van fintech and digital banking, stelt: “Terwijl het potentieel van ICO’s in termen van het transformeren van durfkapitaal zeker interessant is voor veel van onze wereldwijde klanten, blijft het gebrek aan regulatieve duidelijkheid een probleem, met name in de VS.”

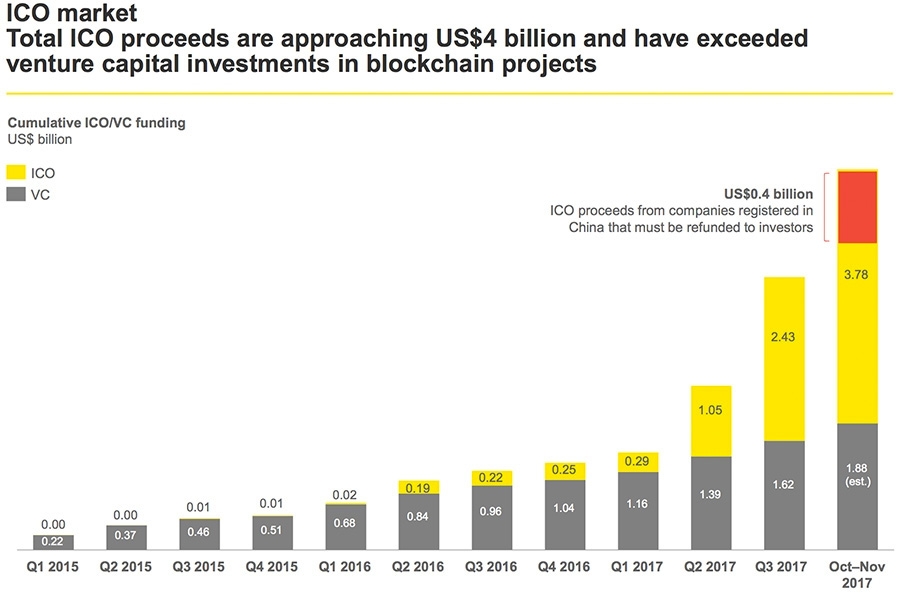

Aan de andere kant is dit gebrek aan regulering voor veel investeerders juist een van de grootste punten van aantrekkingskracht, aangezien die werkt als een belemmering voor nieuwkomers die ook hun slaatje willen slaan uit de ICO’s. Dat gezegd hebbende, heeft een aantal high-profile wereldwijde bedrijven alsnog het risico genomen door zich te verbinden aan ICO’s. Recent nog schaarde voetbalclub Arsenal zich achter een ICO, waarbij de Gunners een samenwerking aangingen met een Amerikaans gokbedrijf om reclame te maken voor een ICO met een potentiële waarde van $70 miljoen. Terwijl zo’n bedrag misschien een luchtkasteel lijkt, beleeft de ICO-markt momenteel wel een enorme opkomst, waarbij de totale hoeveelheid opgehaald geld twee keer zo hoog is als die van de traditionele durfkapitaalinvesteringen in blockchainprojecten.

VS, Rusland, Singapore en China voorop

Volgens nieuw onderzoek van EY naderen de fondsen die sinds 2015 zijn verzameld in ICO’s rap de grens van $4 miljard. Technisch gezien is deze mijlpaal al bereikt, alleen is $0,4 miljard van deze ICO-opbrengsten afkomstig van bedrijven die staan geregistreerd in China, en moeten worden gerestitueerd aan investeerders: nadat Chinese investeerders instapten bij ruim veertig ICO’s besloot de centrale bank van China op 4 september 2017 ICO’s te verbieden en iets later werd dit verbod uitgebreid naar alle cryptovaluta. Omdat de data van EY is gebaseerd op open sources, de ICO-markt niet is gereguleerd, er geen gestandaardiseerde verslaglegging bestaat en er veel volatiliteit is, zou het daardoor teruggestorte bedrag in werkelijkheid nog veel hoger kunnen liggen dan $0,4. Zo stellen sommige organisaties dat er al bijna $1 miljard is teruggegaan richting China.

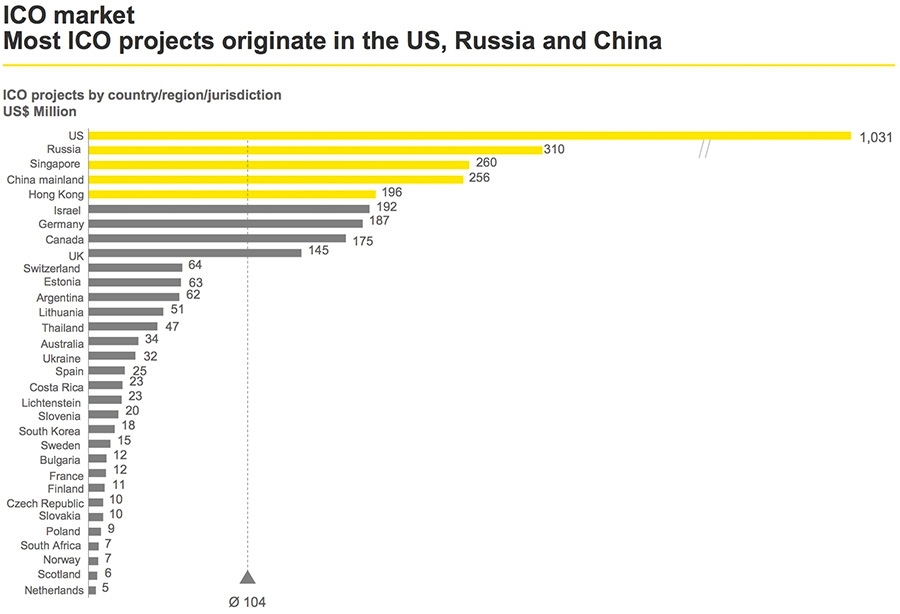

Voordat dit ingrijpende besluit werd genomen door de Chinese centrale bank, was de Aziatische grootmacht uitgegroeid tot ’s werelds vierde ICO-markt, goed voor een waarde van $256 miljoen. De meeste ICO’s vinden plaats in de VS, Rusland en Singapore, waarbij de VS met kop en schouders boven de rest uitsteekt. Amerikaanse ICO’s trokken meer dan $1 miljard aan kapitaal aan, een kwart van het wereldwijde totaal. Met $310 miljoen staat Rusland tweede, gevolgd door Singapore met $260 miljoen.

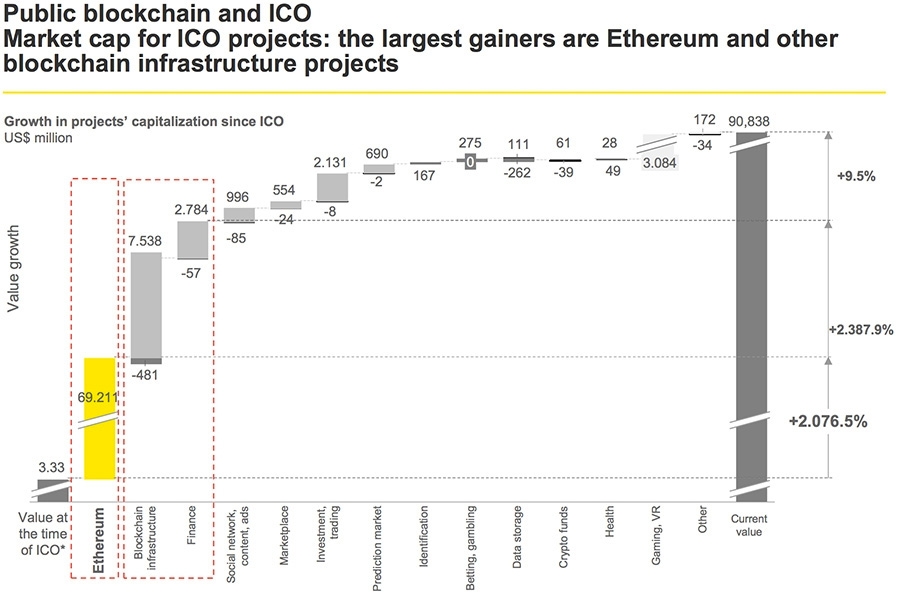

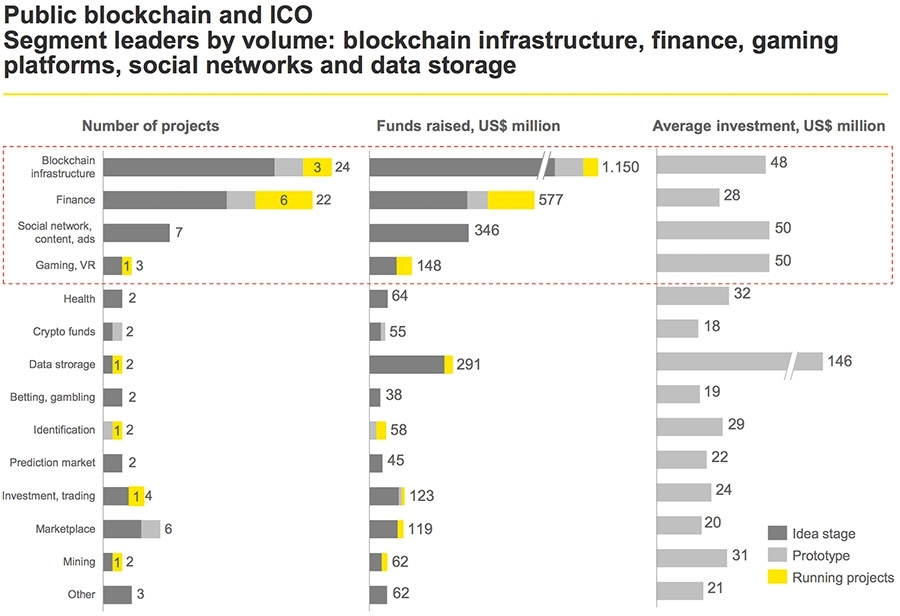

In termen van de marktkapitalisatie die volgt op ICO’s, hebben Ethereum en andere blockchain-infrastructuurprojecten het meest opgebracht. Ethereum heeft de waarde zien groeien tot een kleine $70 miljoen. Andere blockhainprojecten hebben ruim $7,5 miljoen opgebracht. Blockhain wordt in toenemende mate toegejuicht als een game changer op het gebied van online transactiebeveiliging en wordt aangeprezen als waardevolle toevoeging op diverse productieketens, zoals die binnen de voedingsmiddelenindustrie. De bredere kapitalisatie van de ICO-markt realiseerde ondertussen een indrukwekkende waarde van $90 miljoen.

Risico in de ICO-markt

Ondanks de razendsnelle opkomst staat de ICO-markt de komende maanden voor een aantal significante uitdagingen. Ten eerste moet er bij ICO’s, net als in iedere andere markt, worden overwogen wat er gaat gebeuren wanneer de markt verzadigd raakt en begint te worstelen met het realiseren van verdere groei. Dit moment zou weleens eerder vroeger dan later kunnen aanbreken: hoewel de ICO-markt nog in de kinderschoenen staat, is het aantal ICO’s dat hun wervingsdoel weet te bereiken aan het kelderen.

Zo behaalde in november 2017 minder dan een kwart van de ICO’s hun doelstelling, terwijl dat in juni van hetzelfde jaar nog 90% was. Ook de hoeveelheid ICO’s is in het laatste deel van 2017 afgenomen, en hoewel de afname in het deel van de ICO’s die hun doelstelling behalen deels een gevolg zou kunnen zijn van de beruchte volatiele aard van de cryptovalta zelf, kan deze er anderzijds ook op wijzen dat de markt een punt aan het bereiken is waarop hij krimpt en de bubbel weleens zou kunnen barsten.

Deze volatiliteit zou de ICO-markt op korte termijn ook nog verder kunnen hinderen. ICO-waarderingen zijn vaak meer gebaseerd op ‘fear of missing out’ dan op voorspellingen omtrent projectontwikkeling en de aard van de tokens, die kan dienen als basis om een weloverwogen besluit te nemen. Dit is grotendeels het gevolg van projecten die trachten om – met twijfelachtige ethische bedoelingen – investeerders aan te trekken door blockchain te introduceren in nieuwe markten, via whitepapers die clichés bevatten die erop gericht zijn onervaren investeerders te lokken.

Buzzwords

Deze investeerders hebben vaak geen enkele rechtvaardiging voor het gebruik van blockchain, behalve het willen profiteren van de nieuwste hype, en zijn als zodanig makkelijk te beïnvloeden met bepaalde buzzwords. Als voorbeelden van zulke termen noemt EY “next-generation platform”, “Eerste project om de miljardenmarkt van … te ontsluiten”, en trucjes bedoeld om zij die geneigd zijn in ‘conspiracies’ geloven erin te luizen, zoals “geen gecorrumpeerd centraal gezag”.

Op sociaal vervreemde individuen, tot slot, wordt vaak een beroep gedaan met zinsneden als “We creëren een community/ecosysteem/economie”. Zij die op een van de hier genoemde gronden investeren, dragen bij aan de volatiliteit van ‘post-ICO trading’. Dit aangezien hiermee grote hoeveelheden worden geïnvesteerd in projecten, waarvan het bij een grondige waardering duidelijk zou worden dat de kans op mislukking levensgroot is. Dit type investeerder is ook uitzonderlijk kwetsbaar voor criminele activiteiten. EY schat in dat van de bijna $4 miljard die sinds midden 2015 is opgehaald wel zo’n 10% tot 15% van de tokens – goed voor een waarde van ongeveer $1,5 miljoen per maand – eindigt in de handen van hackers.

Daar komt nog bij dat ICO’s volgens een groeiend aantal nationale regeringen grote veiligheidsrisico’s opleveren. Zuid-Korea sloot zich recentelijk aan bij China door aan te kondigen dat er vanaf eind januari van dit jaar een verbod zal gelden op het gebruik van anonieme bankrekeningen bij de handel in ICO-markten. Rusland heeft ook voor onrust gezorgd door te suggereren dat het zijn eigen door de staat gereguleerde cryptovaluta zal lanceren, of anders eventueel de handel ervan zelfs geheel zal verbieden. Ondertussen heeft ook de Britse minsterpresident Theresa May aangekondigd strenger om te zullen gaan met Bitcoin, waarbij ze vooral wees op het gebruik van de munt door criminelen vanwege de ongereguleerde status van de munt.