Double Effect: Intraday liquidity risk biedt kansen

Banken moeten hun aandacht meer richten op het managen van hun ‘intraday liquidity’. Niet alleen kan een kritische blik helpen om risk management te verbeteren, het kan onder de streep ook besparingen opleveren. Dit stelt een nieuwe white paper van consultancybureau Double Effect.

Intraday liquidity is toegankelijk kapitaal dat gedurende een handelsdag kan worden aangewend, gebruikt door banken om real-time betalingen te kunnen doen. Net als bij andere financierings-afwegingen, houdt het managen van intraday liquidity in dat banken een balans moeten vinden tussen het risico van het niet (tijdig) hebben van voldoende beschikbaar kapitaal versus de alternatieve kosten van een overschot aan intraday liquidity. De aanpak deze risico’s te managen wordt gedefinieerd als ‘intraday liquidity risk’.

Echter, als gevolg van een veranderend bankenlandschap en de hogere impact van foute inschattingen ten aanzien van intraday liquidity, waarschuwt Double Effect dat banken serieus moeten overwegen om hun aanpak en tools rondom intraday liquidity risk management te optimaliseren. Een overzicht van de belangrijkste redenen:

Reputatierisico / boetes

Tot op heden werden er geen rentebedragen gerekend ten aanzien van intraday liquidity. Echter, diverse partijen binnen de markt overwegen/implementeren in een snel tempo transactiekosten wanneer negatieve intraday balansen niet tijdig worden aangevuld. Met andere woorden, een tekort aan intraday liquidity kan geld gaan kosten. Bovendien, nieuwe wetgeving binnen het betalingsdomein (i.e. EMIR) vereist dat bepaalde betalingen direct verrekend moeten worden, als dit nagelaten wordt kan dit leiden tot reputatieschade.

Maatregelen van andere banken

Banken houden intraday liquidity gedrag steeds meer in de gaten en gebruiken deze data voor risk management beoordelingen. Bijvoorbeeld, een betaling die later dan gebruikelijk wordt gedaan kan een signaal zijn dat er ‘zaken’ spelen, die vervolgens kunnen leiden tot een golf aan tegenacties. Doordat intraday liquidity resultaten in toenemende mate onder het vergrootglas komen te liggen, in combinatie met de stijgende sneeuwbaleffecten (bijv. maatregelen door tegenpartijen), wordt het belang van een goed track record steeds belangrijker.

Nieuwe wetgeving

Ook vanuit het oogpunt van wet- en regelgeving ligt er een toenemende druk op efficiënt intraday liquidity management. Bijvoorbeeld, vanaf 1 januari 2015 moeten banken over intraday liquidity management rapporteren aan het Basel Committee, terwijl Nederlandse banken bovendien moeten voldoen aan de intraday liquidity regels vastgesteld binnen de Nederlandse ILAAP wetgeving. Indien er niet aan de regels wordt voldaan, zoals onvoldoende buffers of ontoereikende rapportage, kunnen boetes worden opgelegd.

Andere redenen zijn de toenemende volatiliteit binnen financiële markten, de verbeterde kansen om intraday liquidity efficiëntie te bevorderen door data-analyse en het structureel lagere niveau van vertrouwen in het financiële systeem.

Risk management perspectief

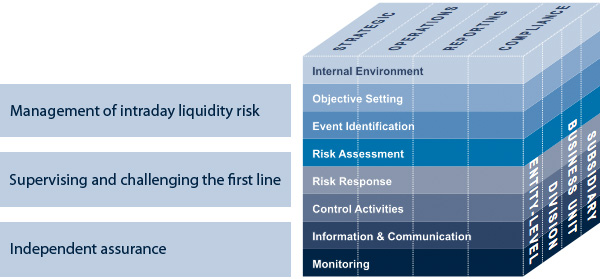

“Vanuit een strategisch oogpunt is er een duidelijke behoefte en stimulans aanwezig om de manier waarop intraday liquidity wordt gemanaged te verbeteren,” zegt Elmo Olieslagers, General Manager van Double Effect Duitsland en co-auteur van het rapport ‘Intraday Liquidity Risk Management’. Echter, in tegenstelling tot de heersende aanpak, die IT- en operationele verbeteringen als de basis ziet voor verbeteringen in intraday liquidity, pleit Olieslagers voor een andere aanpak. “Een IT perspectief is in onze ogen een afgeleide aanpak. We adviseren banken aan om hun operating model als het startpunt te nemen en dan de risico’s te managen volgens twee belangrijke design principes: een ‘Three lines of defence’ aanpak en de toepassing van het zogenaamde COSO II Enterprise Risk Management Model*”.

Three lines of defence aanpak

De Three lines of defence aanpak is gestoeld op het principe dat verantwoordelijkheden worden verdeeld tussen drie verschillende business lines. Olieslagers legt uit: “De business vertegenwoordigt de eerste lijn. Hier monitort een line manager of risk support de risico’s die worden genomen. De tweede lijn bestaat uit centrale risk managers, compliance of de finance functie, die doorgaans rapporteren aan het bestuur en niet het hoofd van de business unit. De derde lijn bestaat uit auditors, zowel intern als extern, die verantwoordelijk worden gehouden voor het inbrengen van een onafhankelijk perspectief.”

COSO II Enterprise Risk Management Model*

Om intraday liquidity risk in de praktijk te managen adviseren de consultants het gebruik van het COSO II Enterprise Risk Management Model. Olieslagers legt uit: “Dit risk management model is algemeen geaccepteerd door auditors, en wordt tegenwoordig alom gebruikt in veel banken voor het managen van operationele risico’s.”

* Het ‘COSO II Enterprise Risk Management Model’ werd voor het eerst geïntroduceerd in 2004 en is uitgegroeid tot een wereldwijde standard op het gebied van interne controle en risk management. Het model, dat bestaat uit acht componenten, helpt organisaties hun risk management praktijken te ontwerpen, monitoren en te evalueren.