Verstorende FinTech creëert zowel kansen als risico's

FinTech stelt de financiële sector voor zowel uitdagingen als kansen. Naast het risico marktaandeel te verliezen aan FinTech-bedrijven, biedt de financiële technologie ook kansen voor gevestigde spelers om hun eigen sector te verstoren door nieuwe klantgerichte proposities met lagere kosten, meer omzet en beter klantbehoud. Nieuw onderzoek laat zien dat partnerships de populairste manier zijn om toegang te krijgen tot deze technologie, hoewel een kwart van de financiële spelers nog totaal geen aandacht aan de dreigingen en kansen heeft besteed.

De afgelopen jaren hebben de ontwikkeling en opmars van smartphones, social media en digitale marktplaatsen ervoor gezorgd dat het contact tussen klanten en bedrijven sterk is veranderd. Van het aanschaffen van producten tot het afsluiten van financiële diensten, overal is er verandering zichtbaar. Hoewel de financiële sector zelf mee is veranderd om op deze ontwikkelingen in te spelen, is de opkomst van technologie-gedreven applicaties in bijna ieder segment van de sector iets compleet nieuws. FinTech – een fenomeen dat op het kruispunt ligt van de financiële en technologische sector – brengt een ongekende versnelling in de veranderingen die vormgeven aan een nieuwe werkelijkheid in de financiële sector. Vorig jaar werd er wereldwijd maar liefst $20 miljard geïnvesteerd in FinTech, en volgens PwC zal dit bedrag de komende drie tot vijf jaar stijgen tot boven de $150 miljard.

In een nieuw onderzoeksrapport, getiteld ‘Blurred lines: How FinTech is shaping Financial Services’, onderzoekt accountancy- en adviesorganisatie PwC de effecten die de komst van FinTech heeft op de financiële dienstverlening. Het rapport is gebaseerd op een wereldwijd surveyonderzoek onder 544 CEOs, innovatieleiders, CIOs en digitale topmanagers uit de financiële sectoren van 46 landen. Bovendien werd deze data aangevuld met gegevens uit het Strategy& DeNovo netwerk, waarin meer dan 40.000 publieke en private databronnen zijn opgenomen.

Verstorende FinTech

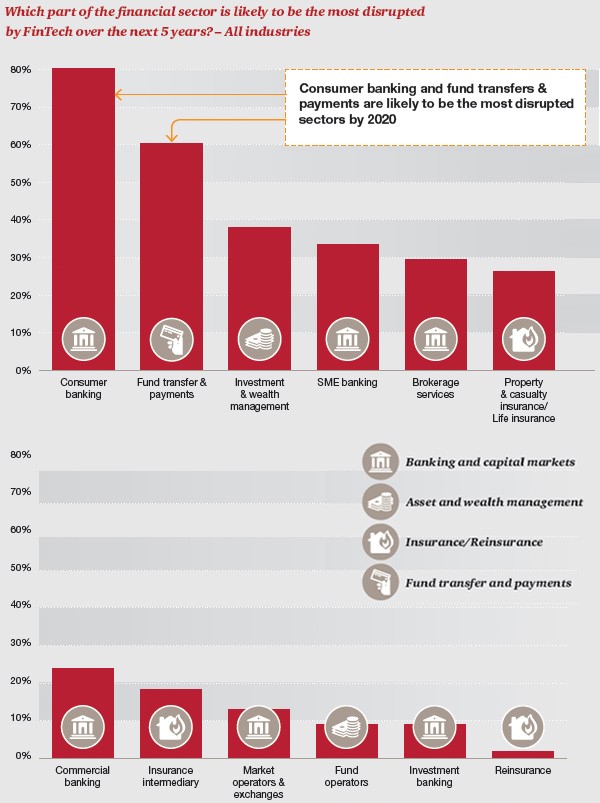

Het onderzoek toont aan dat de meerderheid van de financiële leiders verwachten dat FinTech-proposities de meeste verstoring zullen brengen in de ‘consumer banking’ en ‘fund transfer & payments’ segmenten, genoemd door respectievelijk 80% en 60% van de respondenten. Rond de 40% verwacht dat het ‘investment & wealth management’-segment getroffen zal worden, terwijl 33% de verwachting uitspreekt dat SME banking – vooral als gevolg van alternatieve financieringsplatformen – te maken zal krijgen met marktverstoring. De minste impact wordt verwacht in de segmenten ‘reinsurance’ (5%), ‘investment banking’ (10%) en ‘fund operations’ (10%).

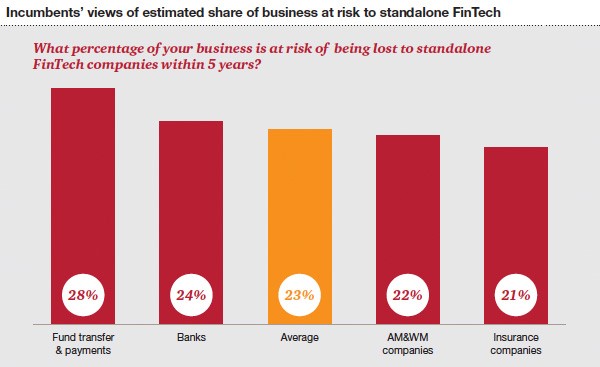

Verder werden de respondenten gevraagd om aan te geven welk percentage van hun werkzaamheden zij denken te verliezen aan onafhankelijke FinTech-spelers in de komende vijf jaar. In het ‘fund transfer & payments’ segment zijn de respondenten het bangst voor de nieuwe spelers – zij verwachten gemiddeld tot wel 28% van hun business te verliezen. Banken zijn bang dat 24% van hun business wordt ingepikt door losstaande FinTech-spelers, terwijl verzekeraars verwachten 21% te moeten inleveren.

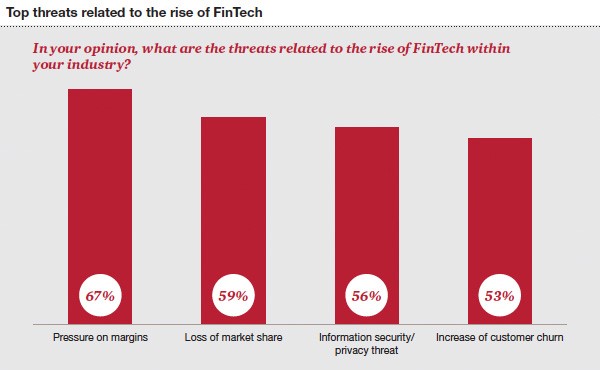

Specifiek gaat het vooral om verlies aan marktaandeel (59%) en druk op marges (67%) waar de gevestigde financiële dienstverleners voor vrezen. Ook een groter verloop van klanten wordt gevreesd, met 53% van de respondenten.

Voordelen van FinTech

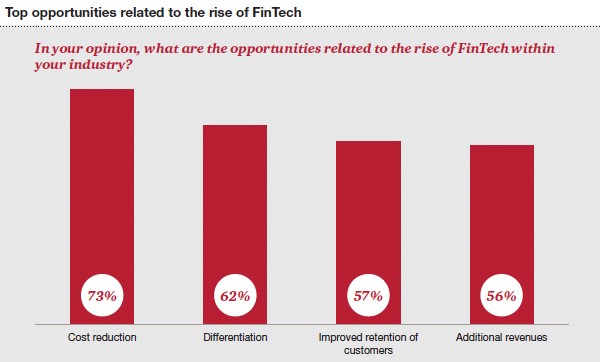

Hoewel veel respondenten in de opkomst van FinTech potentiële risico’s zien voor hun marktsegmenten, is niet ieder aspect van de financiële technologische innovatie inherent slecht nieuws voor de financiële sector. De respondenten zien ook volop kansen, namelijk 73% denkt kostenbesparing te kunnen behalen met behulp van technologie, omdat hiermee een aantal belangrijke bottlenecks in de industrie verleden tijd kunnen worden. Het verbeteren van klantbehoud wordt als kans gezien door 57% van de respondenten (75% geeft aan dat FinTech-proposities voldoen aan veranderend klantgedrag, terwijl 42% gelooft dat het de interacties met klanten en het opbouwen van klantrelaties verbeterd). FinTech kan volgens 56% van de respondenten ook meer omzet opleveren.

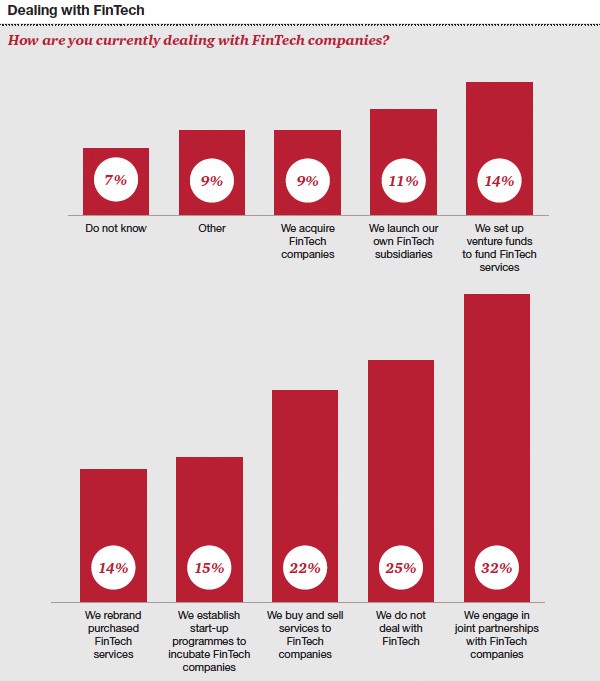

De reacties op de opkomst van de FinTech industrie variëren. 32% van de respondenten geeft aan dat zij partnerships aangaan met FinTech-bedrijven, terwijl 22% diensten inkopen bij en verkopen aan FinTech-bedrijven. 9% reageert door de bedrijven zelf over te nemen, maar 11% gaat nog een stap verder door eigen FinTech dochterondernemingen op te richten. Een groot deel van de respondenten, een kwart, geeft echter aan niet te reageren op de komst van FinTech.

Manoj Kashyap, Global Financial Services FinTech Leader bij PwC, concludeert: “Gezien de snelle technologische ontwikkelingen kunnen gevestigde spelers het zich niet veroorloven om FinTech te negeren. Desondanks toont onze survey aan dat een niet te verwaarlozen 25% van de bedrijven niet reageert op de FinTech bedrijven. Nu de veranderingen elkaar steeds sneller opvolgen, kan geen enkel bedrijf in de financiële dienstverlening op zijn lauweren rusten.”