In Europa zal één op de tien banken verdwijnen in de komende vijf jaar. Ze worden weggedrukt door nieuwe ‘digital only’ banken die steeds meer marktaandeel weten te behalen. Deze voor traditionele banken zorgwekkende uitkomst is te lezen in een rapport van strategisch advieskantoor A.T. Kearney.

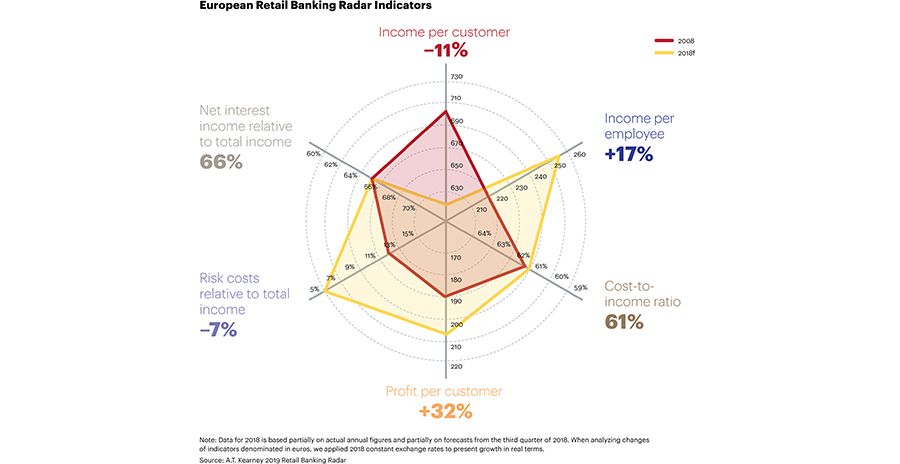

Het rapport ‘Retail Banking Radar 2019’ van A.T. Kearney onderzocht 92 banken verspreid over heel Europa. Een conclusie van het rapport is dat de winsten van banken zich op recordhoogtes bevinden, maar dat de inkomenspositie zwak blijft. Als ondersteuning van die stelling wijst het advieskantoor op de inkomsten per klant tussen 2008 en 2018: een daling van 11%. Het onderzoek toont ook aan dat sinds 2008 maar liefst een kwart van de Europese bankkantoren zijn deuren sloot.

“Ons onderzoek over de afgelopen tien jaar toont aan dat de industrie sterker is geworden, maar ook stagneert”, aldus Simon Kent, partner en Global Head of Financial Services bij A.T. Kearney. “Niet alle banken zullen het tij van verandering overleven, waarin consumenten in toenemende mate een voorkeur hebben voor digitale banken en innovatie diensten en producten.”

“Sluiting van bankfilialen is slechts een kortetermijnoplossing om kosten te besparen, maar dat is niet voldoende. Gevestigde financiële instellingen moeten strategische transformaties overwegen om hun kosten- en inkomensposities te verbeteren. Daarbij zullen ze meer innovatieve diensten en producten moeten lanceren, willen ze overleven of zelfs gedijen in het bancaire landschap van na 2019.”

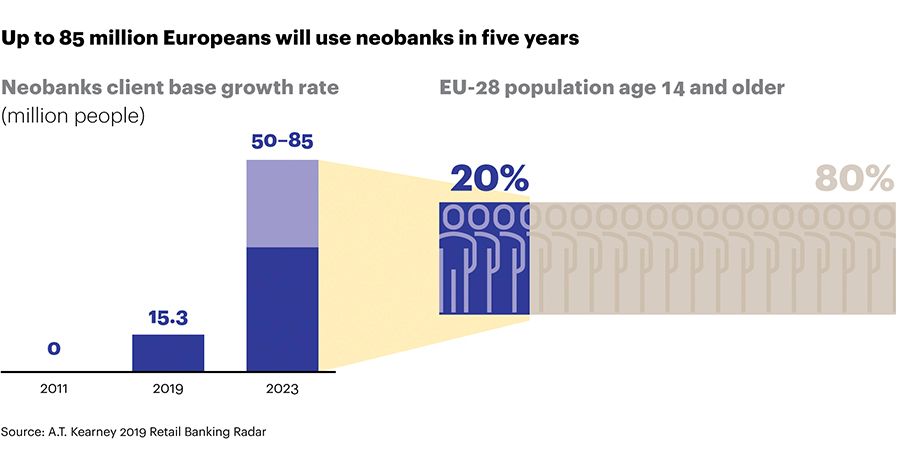

85 miljoen klanten voor Europese neobanken

Er zijn diverse termen in omloop voor banken van de nieuwe generatie, bijvoorbeeld ‘digital only’, ‘challenger’ of ‘neobank’. Toch komen ze allemaal ruwweg op hetzelfde neer. Ze bieden louter een digitaal product en relatief lage kosten, waarbij ze profiteren van een slanke organisatie, zonder uitgebreid fysiek kantorennetwerk. Sinds 2011 hebben neobanken hun gezamenlijke klantenbestand zien toenemen tot meer dan 15 miljoen. En de gevestigde namen? Zij verloren er 2 miljoen. A.T. Kearney verwacht dat het aantal consumenten dat klant is bij een neobank zal oplopen tot 85 miljoen in 2023.

Opmerkelijk is dat verstorende effect van neobanken in de VS kleiner is dan in Europa, in elk geval tot op heden. Onderzoek van Q2 en Cornerstone Advisors wijst uit dat de zeven grootste neobanken in de VS 3,25 miljoen rekeningen beheren. Daar staat ongeveer $1,68 miljard op, wat neerkomt op 0,014% van de totale Amerikaanse deposito’s. Verwaarloosbaar vooralsnog. Helemaal gerust kunnen de grote Amerikaanse banken echter niet zijn, want succesvolle Europese namen hebben Amerika op de korrel als interessante groeimarkt. Het Britse Monzo en het Duitse N26 zijn twee grote namen uit de Europese fintech-wereld die bezig zijn met de uitrol van hun operaties in de VS.

Hoe komt dat nu, dat Europese neobanken op het oog harder aan de weg timmeren dan hun Amerikaanse concurrenten? Dat komt in hoofdzaak door wet- en regelgeving die fintechs de nodige wind in de zeilen geven met betrekking tot ‘open banking’, waarvan PSD2 een uitstekend voorbeeld is. In de VS ligt vooralsnog nog geen equivalent van PSD2 op tafel. Amerikaanse financiële instellingen zijn dus niet wettelijk verplicht om hun systemen open te zetten voor ‘third party providers’.