Fintechs en gevestigde spelers gebaat bij samenwerking

Fintechs zorgen ervoor dat er binnen de financiële sector veel verandert op het gebied van klantbeleving. Terwijl deze nieuwe spelers aanvankelijk vooral een bedreiging leken voor de gevestigde partijen, wordt vandaag de dag juist vaak de samenwerking opgezocht met hen. Dit is een van de voornaamste conclusies uit het World FinTech Report 2018, dat onlangs werd gepubliceerd door Capgemini en LinkedIn in samenwerking met Efma.

De enorme gevolgen die allerlei technologische ontwikkelingen de laatste jaren hebben gehad voor praktisch alle onderdelen van het bedrijfsleven zullen maar weinigen zijn ontgaan. Een van de belangrijkste veranderingen op dit gebied is de manier waarop bedrijven in contact staan met hun klanten. De financiële dienstverleningssector is hiervan een van de beste voorbeelden. De vele startups die inzetten op diverse nieuwe technologische mogelijkheden – oftewel fintechs – hebben de gemoederen binnen de branche de laatste jaren flink beziggehouden.

Maar terwijl het er aanvankelijk op leek dat zij de gevestigde banken van hun troon wilden stoten, blijken veel fintechs zich inmiddels te realiseren hoe moeilijk het is om op eigen kracht successen te behalen. Dit heeft er volgens de onderzoekers toe geleid dat zij juist de samenwerking zoeken met traditionele financiële dienstverleners. Ook deze gevestigde spelers blijken over het algemeen graag de samenwerking aan te gaan.

“Om in de toekomst succesvol te kunnen zijn, moeten financiële dienstverleners ernaar streven om zich te blijven richten op de doelstellingen van de klant, op het behouden van het vertrouwen en op het leveren van digitale, flexibele en efficiënte processen”, stellen de onderzoekers op dit gebied. Fintechs en banken blijken elkaar hierbij op veel punten goed te kunnen aanvullen.

Wendbare fintechs

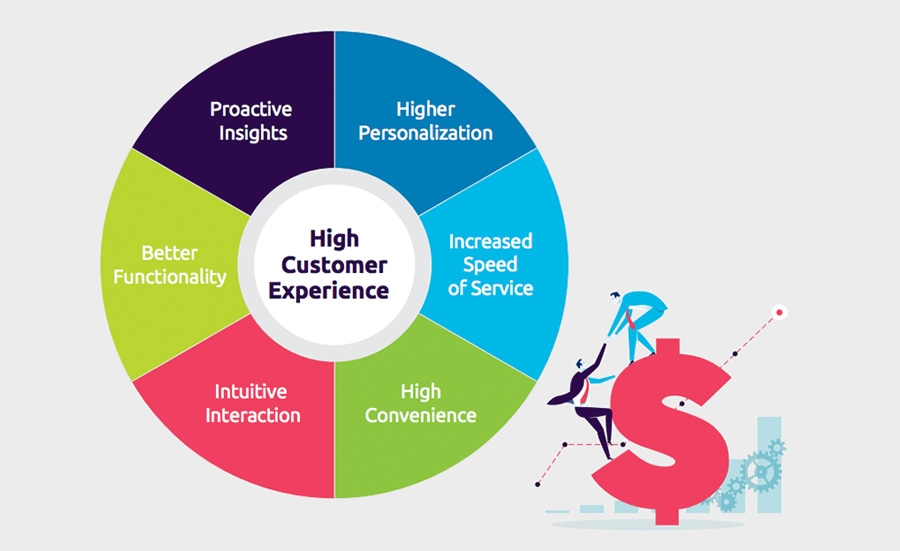

De kracht van fintechs ligt hoofdzakelijk in het creëren van innovatieve vormen van klantbeleving. Ze zetten hierbij slim in op digitale technologie om snelle en gebruiksvriendelijke onlinediensten aan te bieden die altijd en vanaf elk (mobiel) apparaat toegankelijk zijn, en maken gebruik van klantdata om bijvoorbeeld gepersonaliseerde aanbiedingen te doen. Andere voordelen die ze genieten ten opzichte van grote banken zijn hun hoge mate van wendbaarheid (agility), het ontbreken van oude legacy-systemen en de lage kosten.

“Niet belast met legacy-systemen of een ouderwetse bedrijfscultuur, kunnen fintechs nieuwe technologie inzetten om snel in te spelen op de vraag van klanten”, aldus de onderzoekers. In het rapport komt naar voren dat meer dan 90% van de fintechs van mening is dat wendbaarheid en een verbeterde klantervaring essentieel zijn om concurrentievoordelen te behalen. Daarnaast ziet 76% het vermogen om nieuwe producten te ontwikkelen en bestaande producten en diensten te verbeteren als cruciaal voor succes.

Waar volgens de onderzoekers de grootste uitdaging ligt voor startups, is in het behalen van schaalvergroting en het creëren van financieel levensvatbare businessmodellen. Terwijl fintechs sinds 2009 bijna €90 miljard euro wisten op te halen, constateren ze in het rapport dat de meeste fintechs waarschijnlijk zullen falen tenzij ze een effectief samenwerkingsmodel opbouwen.

Vertrouwde banken

Dat het in de praktijk voor deze startups toch zo moeilijk blijkt om op eigen benen te staan, komt gedeeltelijk doordat ze bij veel consumenten niet hetzelfde vertrouwen genieten als hun gevestigde concurrenten, die tenslotte al veel langer actief zijn in de markt, stelt Penry Price, Vice President Global Marketing Solutions bij LinkedIn: “Fintech-bedrijven zijn succesvol met een klantgerichte focus die de gaten opvult die traditionele financiële instellingen achterlaten. Deze hiaten openden de deuren voor fintechs, maar vertrouwen in traditionele bedrijven blijft belangrijk voor klanten.”

Deze langere staat van dienst zorgt er ook voor dat deze partijen vaak opereren onder een veel sterker merk. Bovendien hebben ze veel meer ervaring op belangrijke gebieden als risicomanagement en regulering. Bovendien kunnen ze vaak makkelijker aan (groei)kapitaal komen, beschikken ze over een sterkere infrastructuur en profiteren ze van schaalvoordelen.

Symbiose

Om van elkaars talrijke voordelen te profiteren, werken de oude en nieuwe spelers dus steeds vaker samen. Zo kunnen de traditionele financiële instellingen tal van verbeteringen in de klantenservice van fintechs overnemen, met behoud van hun eigen sterke punten: “Zowel traditionele als fintech-bedrijven hebben baat bij een symbiotische, samenwerking.” Tegelijkertijd zijn deze partnerships ook niet geheel zonder gevaar. Zo ziet 70% van de fintechs het gebrek aan agility als de grootste uitdaging in hun samenwerking met gevestigde partijen. Anderzijds vrezen die traditionele banken juist dat er een negatieve impact zal zijn op het consumentenvertrouwen en het merk. Ook zijn ze bang dat de interne bedrijfscultuur veranderd zal worden.

Anirban Bose, hoofd van Capgemini's Global Strategic Business Unit Financial Services en lid van de Group Executive Board, wijst er dan ook op dat de samensmeltende fintechs en banken hun samenwerking zorgvuldig moeten uitdenken: “Waar meer dan 75% van de fintech-bedrijven samenwerking met gevestigde spelers als zijn belangrijkste bedrijfsdoelstelling ziet, is het essentieel dat zowel fintechs als gevestigde bedrijven hun businessmodellen transformeren door samen te werken om innovatie te stimuleren en tegelijkertijd het vertrouwen van de klant te behouden.”

Terwijl het om te overleven binnen het huidige, snel veranderende klimaat van groot belang is om de samenwerking op te zoeken, stelt Bose dat het daarbij net zo cruciaal is dat de gevonden partner zorgvuldig wordt gekozen: “Zonder een wendbare en toegewijde samenwerkingspartner lopen zowel traditionele als fintech-bedrijven het risico op mislukking.”

Er zijn in Nederland – waar het aantal fintechs nog steeds flink in de lift zit – talrijke voorbeelden van samenwerkingen tussen gevestigde banken en fintechs. Zo werden er vanuit ABN AMRO de laatste maanden diverse startups gelanceerd. Daarnaast opende ING in het najaar een investeringsfonds van €300 miljoen voor fintechs, nadat het zich eerder samen met de Rabobank al verbond aan StartupFest Europe.

Gerelateerd: Ervaringen van Topicus bij het samenwerken met grote banken.