Open banking kan herstel versnellen maar misverstanden staan soms in de weg

Open Banking kan een belangrijke rol spelen in het economisch herstel van de coronacrisis, zo denken banken, kredietverstrekkers, detailhandelaren en personal finance-softwareontwikkelaars. Toch ziet niet iedereen de voordelen van open banking. Dat komt echter deels door een gebrek aan kennis. “Zo heeft bijna een kwart (23%) een onjuist beeld van de noodzaak voor toestemming van de consument binnen open banking”, aldus Yolt, dat onderzoek deed naar de adoptie van open banking.

De open banking-provider ondervroeg 1.000 senior professionals uit Nederland en de UK. De helft van hen (49%) ziet herstellen van de crisis momenteel als de grootste uitdaging voor zijn bedrijf. Daarbij zien ze vaak een rol weggelegd voor open banking. De helft (48%) zegt dat Covid-19 hun open bankingplannen niet verstoord heeft en nog eens 12% voelt zich juist aangespoord om open banking sneller te omarmen.

Zij die open banking al hebben geïmplementeerd verwachten dat dit ze jaarlijks ruim €2 miljoen kan opleveren. Twee derde (65%) van de grotere bedrijven (meer dan 500 medewerkers) verwacht zelfs een jaarlijks extra resultaat van tussen de €2 miljoen en €5,5 miljoen.

De onderzoekers merken echter op dat er ook veel bedrijven zijn die nog niet in een positie zijn om de voordelen van open banking te benutten, “waardoor financieel herstel na de pandemie voor hen een lastiger opgave zou kunnen zijn”. 40% van de respondenten gaf aan nog niet met open banking te zijn begonnen. Onder hen geeft vier van de vijf onder aan de technologie de laatste twaalf maanden niet te hebben overwogen, of dit zelfs nog nooit hebben gedaan.

Dit schrijft Yolt vooral toe aan een gebrek aan kennis. “Bij een grote groep bedrijven zijn echter nog misverstanden, vooral over de rol van toestemming van de consument”, stelt Chief Business Officer Leon Muis. “Dit is de grootste barrière voor brede omarming van deze innovatieve technologie. De regelgeving die ‘open banking’ mogelijk maakt, is bedoeld om consumenten en bedrijven méér controle te geven over financiële informatie, niet minder. Pleitbezorgers voor open banking moeten dat benadrukken in het overgangsproces en daarnaast laten zien wat de waarde kan zijn.”

Nederland voorop

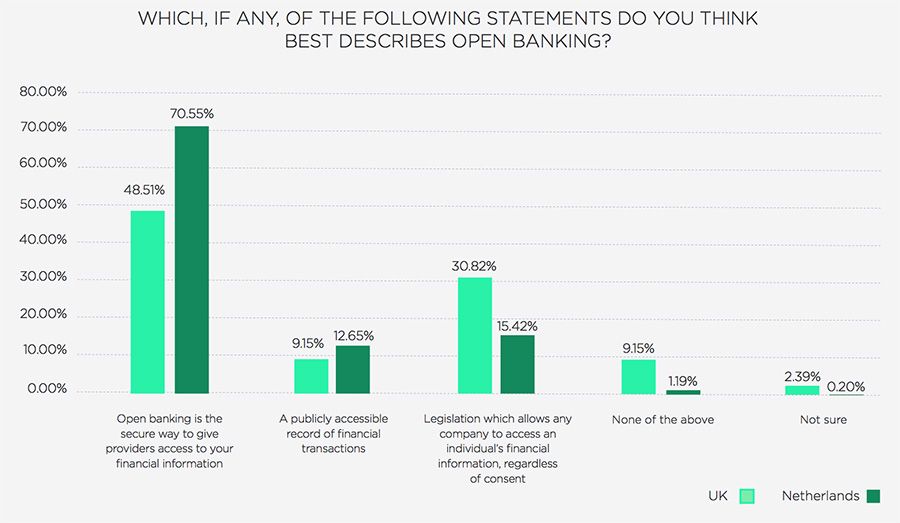

Ondanks inspanningen van Britse toezichthouders om de adoptie van open banking te stimuleren, blijken Nederlanders aanzienlijk beter op de hoogte van wat het precies inhoudt. Van de Nederlandse respondenten stelt 71% correct dat open banking een veilige manier is om dienstverleners toegang te geven tot jouw financiële informatie, terwijl krap de helft van de Britse respondenten (49%) instemt met deze stelling.

Anderzijds denkt bijna een derde (31%) van de Britten onterecht dat open banking regelgeving is die bedrijven toegang geeft tot iemands financiële informatie, zónder diens toestemming. In Nederland maakt slechts een half zo grote groep (15%) deze fout. Het betere bewustzijn in Nederland verklaren de onderzoekers aan de hand van iDEAL en DigiD, die hier al jaren zijn ingeburgerd en in zekere zin kunnen worden gezien als open banking ‘avant la lettre’.

De verschillende misverstanden weerhouden bedrijven ervan de vruchten van open banking te plukken. Belangrijke voordelen die de respondenten zien zijn bijvoorbeeld verbeterde efficiëntie (55%), meer inzicht in klanten en partners (49%), een betere klantervaring (45%) en extra omzet (41%).

Terughoudendheid wegnemen

Om bedrijven die dergelijke voordelen nog mislopen te helpen, heeft Yolt een gids uitgebracht om het begrip rond open banking te verhogen. “Bedrijven kunnen zeker voordeel hebben aan open banking, en wij zijn van mening dat die voordelen alleen maar zullen groeien”, stelt Muis. “De technologie wordt steeds beter en volwassener. Publieke acceptatie en gebruik ervan zullen toenemen. Hierdoor zullen de efficiëntiewinsten, kostenbesparingen en kansen voor bedrijven ook groeien, en daarmee de reikwijdte van open banking. Vooral in de economie na het coronavirus zijn deze voordelen belangrijker dan ooit.”

“Het is duidelijk welke kant we op gaan”, vervolgt hij. “Er is alleen nog een gezamenlijke inspanning nodig van wetgevers en open bankingontwikkelaars om terughoudendheid onder bedrijven weg te nemen en de mogelijkheden van open banking volledig te ontsluiten. We hopen dat we met ons rapport Unlocking Value bedrijven met ons mee kunnen nemen op deze ontdekkingstocht en hen te helpen deze mogelijkheden te benutten. Met open banking kunnen we juist een sterke basis leggen om zo de uitdagingen van het huidige economische landschap het hoofd te bieden.”