Navigeren door marktextremen: het belang van diversificatie

In een extreem geconcentreerde aandelenmarkt is diversificatie van cruciaal belang om stabiliteit te behouden en risico's te spreiden. Dat betogen Joris Franssen en Reineke Davidsz van Van Lanschot Kempen.

Aandelenmarkten hebben een extreme mate van concentratie bereikt. Dit komt vooral door de prestaties van een paar megagrote bedrijven. Actieve beleggers ervaren vaak problemen wanneer markten te geconcentreerd zijn.

Maar juist in dit soort markten is het belangrijk om diversificatiestrategieën te blijven zoeken. Het niet uit het oog verliezen van de minder dominante sectoren, regio's en kleinere marktkapitalisaties heeft op de lange termijn bewezen voordelig te zijn.

De groten worden groter

De Amerikaanse aandelenmarkt heeft zijn hoogste concentratieniveau bereikt sinds 1970. Een paar gigabedrijven, bekend als de ‘Magnificent 7’ (Apple, Microsoft, Nvidia, Alphabet, Amazon, Meta en Tesla) domineren tegenwoordig de S&P 500.

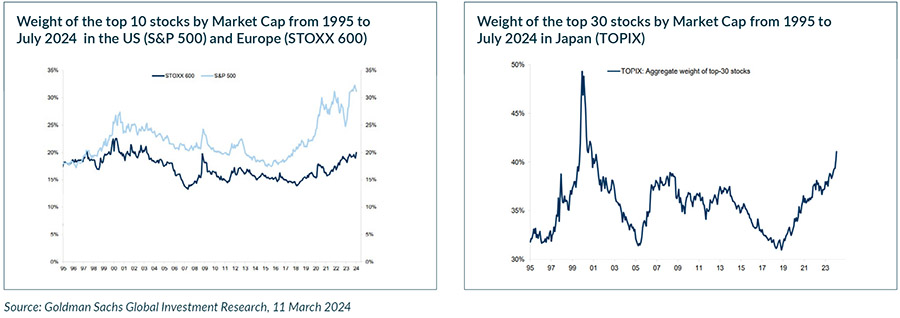

Hoewel deze concentratie het duidelijkst zichtbaar is in de Amerikaanse markt, bestaat er een vergelijkbaar patroon in andere grote indices, zoals Europa's Stoxx 600 en Japan's TOPIX.

Doordat de grootste namen in de index bovengemiddelde rendementen hebben behaald, ontstonden er steeds hogere concentratieniveaus. In de eerste helft van 2024 vertegenwoordigde de top 10 van de S&P 500 31% van de index, maar leverde ze maar liefst 56% van het totale rendement op.

Ook in Europa domineerde de prestaties van de top 10. Voor actieve beleggers is dit daarom een uitdagende periode geweest. De concentratie maakt het moeilijker de benchmarks bij te houden, zeker wanneer de zwaargewichten torenhoge rendementen boeken.

Doordat ze gediversifieerde portefeuilles proberen op te bouwen, wegen actieve beleggers de megacaps meestal te laag ten opzichte van de benchmark. Dit leidt ertoe dat hun portefeuille onderpresteert ten opzichte van de benchmark, en dat tracking errors toenemen.

Tijd om actief te worden

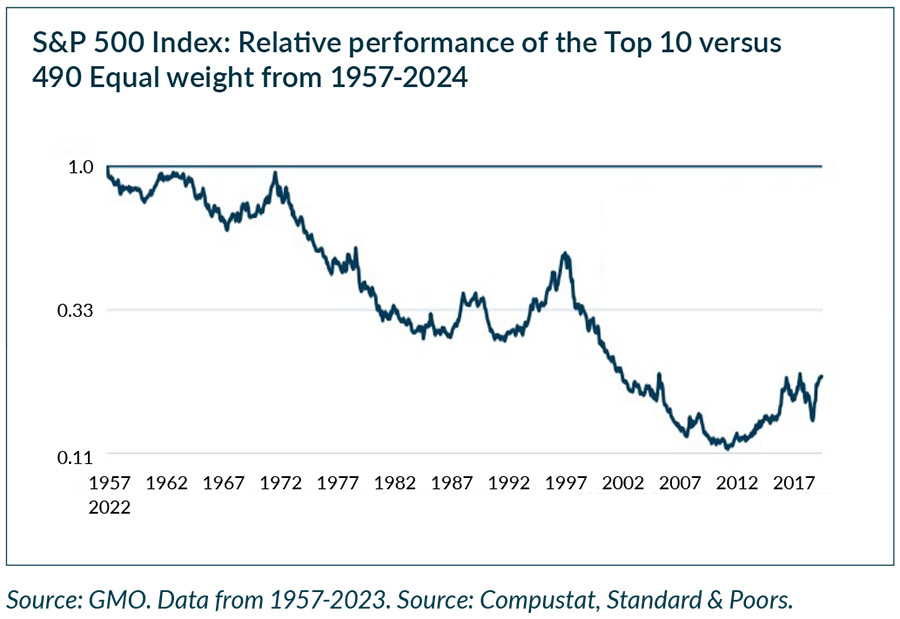

Hoewel de afgelopen periode moeilijk was voor actieve beleggers, kan deze trend zomaar omkeren. Concentratietrends veranderen namelijk vaak van richting. Het trackrecord van megacaps op het moment dat ze tegen hoge waarderingen worden verhandeld, is niet altijd positief. Voorbeelden hiervan zijn de Nifty Fifty en de Tech Bubble.

Het is moeilijk te voorspellen wanneer er een langdurige ommekeer plaatsvindt. Dit maakt het des te belangrijker om diversificatiestrategieën te blijven zoeken wanneer markten extreem geconcentreerd zijn.

Onbegane paden verkennen

Als dividend- en waarde-investeerder richt Van Lanschot Kempen zich op een ander soort bedrijven. Kort gezegd weerhouden lage dividendrendementen en hoge waarderingen van veel grote bedrijven hen ervan te beleggen in deze bedrijven. In plaats daarvan zoekt de bank naar aantrekkelijk gewaardeerde bedrijven met sterke vrije kasstromen en solide kapitaalallocatiebeleid.

Het is al langer de beleggingsfilosofie van de bank om op zoek te gaan naar beleggingsmogelijkheden buiten de gebaande paden. We zijn flexibel in het genereren van ideeën en kijken verder dan gangbare sectoren en regio's. Daarnaast kijken we ook naar middelgrote bedrijven.

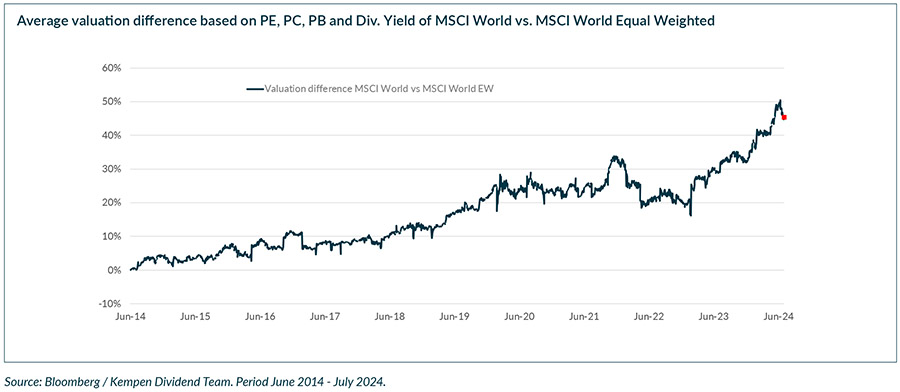

Door het steeds grotere waarderingsverschil met de megacaps vinden we meer mogelijkheden met een aantrekkelijke risico-rendementverhouding bij middelgrote bedrijven.

Onze portefeuilleconstructie is gebaseerd op standaardgewichten, die niet zijn gekoppeld aan marktkapitalisatie. Hierdoor zijn onze fondsen goed gediversifieerd over bedrijven met verschillende groottes.

Megacaps zijn niet onoverwinnelijk

De geschiedenis toont aan dat alleen beleggen in megacaps een portefeuille kwetsbaar maakt. De recente turbulente zomermaanden laten dan ook zien dat zelfs de grootste aandelen niet zonder risico zijn.

De afgelopen tien jaar zijn de groeiverwachtingen en waarderingen aanzienlijk gestegen, wat duidelijk wordt bij de vergelijking van de MSCI World, die wordt gedomineerd door megacaps, met de MSCI World Equal Weight.

We hebben kort ervaren hoe gewelddadig een ommekeer van een paar megacaps naar al die achterblijvende bedrijven kan zijn en hoe snel dit kan gebeuren. Met dat in gedachten is het de moeite waard om te blijven zoeken naar aantrekkelijke diversificatiemogelijkheden.

Een artikel van Joris Franssen (hoofd dividend en waardestrategie) en Reineke Davidsz (portfoliomanager) van Van Lanschot Kempen.