Gevestigde retailbanken blijven wereldwijd achterlopen bij het creëren van een effectieve omnichannelervaring, hierdoor stappen klanten over naar concurrenten die hen een meer gepersonaliseerde ervaring bieden. Het is wellicht de belangrijkste conclusie uit het World Retail Banking Report 2022 van Capgemini Invent en Efma.

Het onderzoek is gebaseerd op inzichten uit twee primaire bronnen – het Global Voice of the Customer-onderzoek (met 8051 respondenten) en Executives-enquêtes en -interviews (met 142 bankdirecteuren). Al met al omvatten de gehanteerde onderzoeksbronnen inzichten uit 29 internationale markten.

Verder blijkt uit het rapport dat de verwachtingen van de consument op het gebied van digitaal bankieren aanzienlijk zijn gestegen. Banken hebben echter moeite om aan deze verwachtingen te voldoen, omdat zij niet over voldoende data-analysecapaciteit beschikken. Nu klanten met één druk op een scherm van bank kunnen veranderen, is het volgens de onderzoekers van cruciaal belang dat banken beter gebruik maken van data en kunstmatige intelligentie (AI) om de klantervaring te verbeteren, sterkere banden te creëren en de waarde voor de klant te maximaliseren.

Paradigmaverschuiving

De analisten van Capgemini en Efma schrijven dat de opkomst van fintechs een paradigmaverschuiving binnen de financiële sector teweeg hebben gebracht, omdat het verwachtingspatroon omtrent de bankervaring van consumenten is veranderd. Hierdoor zouden de inkomsten en relevantie van veel traditionele aanbieders op de proef worden gesteld.

Zo zou uit het kwantitatieve Voice of the Customer-onderzoek naar voren komen dat maar liefst driekwart van de respondenten zich aangetrokken voelt tot de flexibelere fintech-nieuwkomers omdat ze snelle, gebruiksvriendelijke producten en ervaringen bieden, die direct beschikbaar zijn en tegelijkertijd weinig kosten.

Anderzijds geeft bijna de helft van de ondervraagden aan dat hun huidige bankrelatie noch lonend is (49%), noch een emotionele band heeft (48%). Iets meer dan de helft (52%) van de consumenten vindt bankieren niet leuk. Om gelijke tred te houden met hun concurrenten, adviseren de onderzoekers dat retailbanken hun bedrijfsmodellen moeten heroverwegen en zich daarbij moeten richten op het stimuleren van een grotere klantbetrokkenheid.

Gebrek aan middelen

Verbeterde data governance-modellen kunnen daarbij van belang zijn, omdat het banken kan helpen om klantinzichten te verzamelen waarmee vervolgens het commerciële concurrentievermogen verbeterd kan worden. Door dergelijke modellen te combineren met AI en Machine Learning (ML) ontstaan nieuwe mogelijkheden om klanten te identificeren, te behouden en te prikkelen met real-time content.

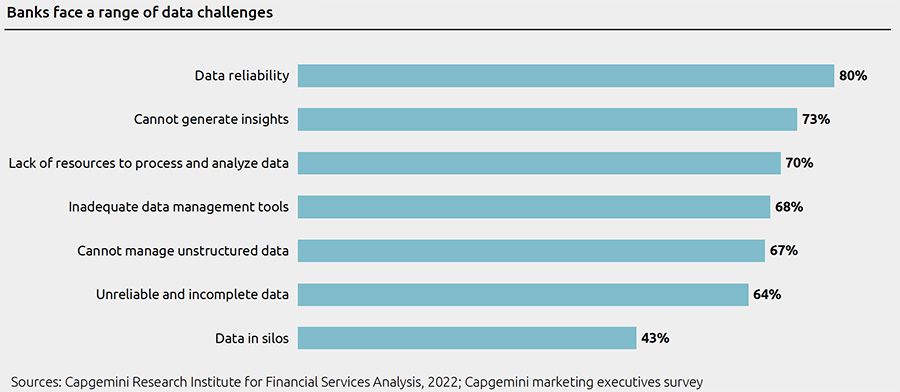

De onderzoekers stellen echter dat veel van deze voordelen voor traditionele banken verloren gaan, omdat ze niet over voldoende capaciteit beschikken om alle klantdata te verwerken. Maar liefst 95% van de topmanagers claimt (in het kwalitatieve onderzoeksdeel) dat verouderde legacysystemen en core-banking-platforms het optimaliseren van data en klantgerichte groeistrategieën bemoeilijken, terwijl 70% stelt dat ze niet over de middelen beschikken om data te verwerken en te analyseren.

“De formule voor groei klinkt eenvoudig”, stelt Alexander Eerdmans (Head of Financial Services bij Capgemini Invent). “Klanten willen gepersonaliseerde ervaringen aangeboden krijgen, ongeacht waar ze zich bevinden op hun eigen digitale reis. De uitdaging blijft echter liggen in de uitvoering.”

Eerdmans legt uit dat retailbanken hun bredere datamodellen moeten heroverwegen en zich moeten richten op het bieden van gepersonaliseerde journeys die klanten verwachten op basis van alle omnichannel interacties. “Real-time klantbenadering vergt veel van data, systemen en – niet te vergeten – het menselijk talent wat hieraan werkt. Traditionele banken lopen het risico om klantwaarde te verliezen aan hun meer wendbare fintech en bigtech-tegenhangers.”

Risico waard

Om ondanks de capaciteitstekorten gelijke tred te houden met de wendbaardere fintechs, combineren de gevestigde banken traditionele aanbiedingen met niet-financiële lifestyle-producten. Anderen bieden Banking as a Service of embedded banking-oplossingen aan via de ecosystemen van niet-financiële derde partijen. Dergelijke platformmodellen kunnen volgens de onderzoekers goed helpen bij het verzamelen van gegevens voor personalisering, waardoor ze goed gepositioneerd zijn om data-ecosystemen te ontginnen en real-time inzichten af te leiden.

Hoewel dergelijke platformmodellen niet nieuw zijn voor banken, blijkt uit het onderzoek dat veel spelers nog stoeien met de uitvoering. Zo claimt 78% van de topmanagers zich zorgen te maken over het kannibaliseren van producten via ecosysteempartners en is 72% bezorgd over merkverwatering. De onderzoekers stellen echter dat het rapport aantoont dat de uitdagingen moeten worden aangegaan.

“Om te kunnen gedijen in deze fel concurrerende omgeving, waarin digital native fintechs een steeds groter deel van de marktwaarde blijven veroveren, zien we dat retailbanken eindelijk innovatieve technologieën en platformmodellen omarmen om deze data-gestuurde groei te optimaliseren”, aldus Efma-CEO John Berry.

“Hoewel dit zich binnen de digitale kanalen van veel van deze gevestigde banken heeft ontwikkeld, verwachten klanten nog steeds dat bankkantoren ervaringscentra zijn, gevuld met zelfbedieningsopties en financieel advies. Door hun vermogen om gegevens te verzamelen en te analyseren en te versterken, kunnen aanbieders vaststellen wat klanten willen: consistente omnichannel-bankervaringen.”