FinTech zal bankensector verstoren maar nu nog niet

Terwijl de meeste klanten trouw blijven aan hun rekeningen bij retailbanken, is 48% overgelopen naar andere aanbieders van hypotheken, blijkt uit recent onderzoek van Capgemini naar klanttevredenheid en –gedrag onder meer dan 16.000 bankklanten wereldwijd. Hoewel banken tot nu toe redelijk goed beschermd zijn tegen ‘disruptors’, toont het onderzoek dat bankleidinggevenden de bedreiging van FinTech hoog inschatten, maar slechts 61% verwacht dat de bedreiging serieuze vormen zal aannemen in de komende 36 maanden.

In het ‘World Banking Report 2015’, onlangs uitgebracht door Capgemini en Efma, wordt onder andere onderzocht welke concurrerende partijen dreigen de bankensector te verstoren. In de ‘Voice of the Customer Survey’ zijn meer dan 16.000 respondenten uit 32 landen wereldwijd ondervraagd over hun ervaringen met het volledige scala aan bankproducten en kanalen. Ook werden bankleidinggevenden naar hun perceptie van de bankensector gevraagd, evenals naar welk beeld zij denken dat klanten hebben van hun diensten en aanbod.

Overlopers per product

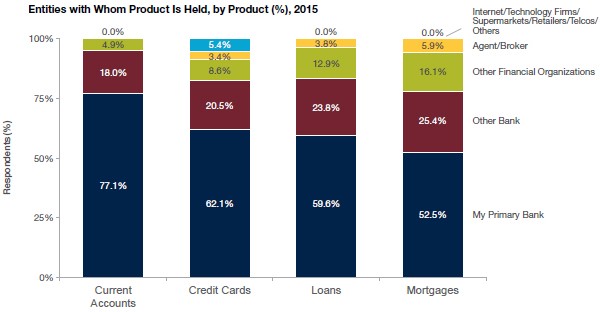

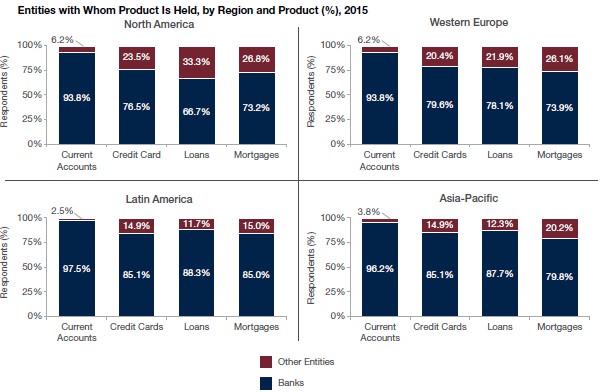

Het rapport benadrukt dat, hoewel de concurrentie om klanten aan het stijgen is, bepaalde producten als courante rekeningen over het algemeen bij een primaire instelling zijn ondergebracht en dat klanten hier trouw aan blijven. Gemiddeld behoudt 77% zijn of haar rekening bij een primaire bank. Regionaal zijn er wel wat verschillen in hoeveel mensen van instelling wisselen – in Noord Amerika en West Europa loopt 6,2% over, terwijl in Latijns Amerika (2,5%) en Azië (3,8%) deze percentages lager liggen. Bij andere producten zijn klanten minder trouw aan hun primaire bank. Voor creditcards wordt door 62% dezelfde bank aangehouden, voor persoonlijke leningen ligt dit percentage op 60% en bij hypotheken blijft 53% binnen de muren van dezelfde bank.

Vooral als het gaat om leningen en hypotheken zijn er regionale verschillen in het ratio van klanten die overstappen van financiële instelling. In Noord Amerika heeft bijvoorbeeld 33,3% van de consumenten een lening bij een niet bancaire instelling, en heeft 26,8% een hypotheek bij een andere instelling dan hun bank. In West-Europa zijn de percentages iets lager – 21,9% en 26,1% respectievelijk. In Latijns Amerika en de Asia-Pacific regio wijken mensen veel minder af van hun primaire bank voor deze producten – slechts 15% gaat naar een andere partij voor een lening en 20,2% regelt zijn hypotheek buiten de bank om.

Kennismaken, onderzoeken en aanvragen

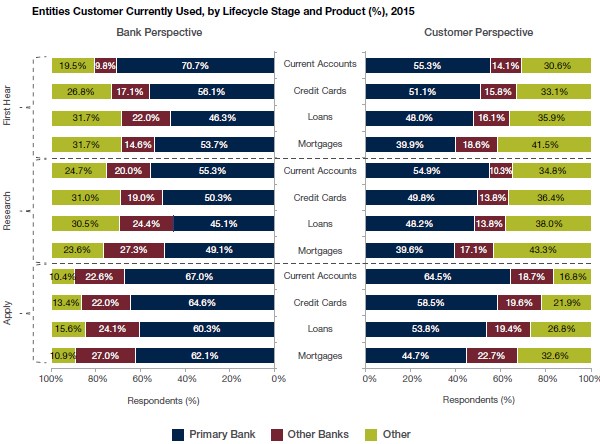

Een interessant onderdeel van het onderzoek is het vergelijken van het perspectief en de verwachtingen van banken en het daadwerkelijke gedrag van consumenten voor het kopen van een financieel product. Bijvoorbeeld de manier waarop klanten voor het eerst kennismaken met een product en de kanalen die gebruikt worden om onderzoek naar een bepaald product te doen, zijn veel minder vaak via de bank dan banken zelf verwachten. Andere informatiebronnen zoals online prijsvergelijkers en andere verzamelwebsites worden steeds belangrijker voor de keuze die klanten maken.

Zo hoort 30,6% van de klanten voor het eerst over normale bankrekeningen van een niet bancaire instelling, terwijl banken verwachten dat dit 19,5% van de klanten zou zijn. Ook als het gaat om hypotheken schatten banken het percentage te laag – 31,7% tegenover de werkelijke 41,5% die voor het eerst over hypotheekproducten horen via niet bancaire kanalen. Als het gaat om onderzoek doen naar hypotheken gaan klanten in 43,3% van de gevallen naar andere aanbieders en 17,1% naar andere banken dan hun primaire bank. De banken verwachten dat deze percentages 22,6% (veel te laag) en 27,3% (veel te hoog) zijn.

Ook merkt het rapport aanzienlijke variaties per regio op. In de VS hoort bijvoorbeeld 52,7% van de respondenten voor het eerst over leningen van andere instellingen, die ook door 55,3% van hen worden gebruikt om onderzoek te doen naar leningen, en waar 48% uiteindelijk een lening afsluit. Vooral dat laatste percentage wijkt sterk van het wereldwijd gemiddelde van 53,8% af.

FinTech

Door de ontwikkeling en opkomst van nieuwe technologieën ontstaan er bedreigingen voor banken die zich nog nooit eerder hebben voorgedaan. Vooral in de wereld van betalingen wordt de heerschappij van banken bedreigd door nieuwe betaalmethoden, zoals Apple Pay en Google Wallet, evenals de innovatieve betaalproducten van snelgroeiende FinTech (Financiële Technologie) bedrijven.

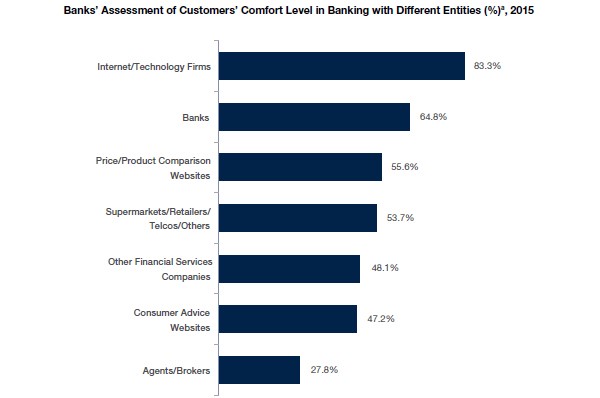

Volgens Capgemini en Efma komt een groot deel van de zorgen van bankleidinggevenden doordat klanten zich op hun gemak voelen bij andere instellingen. Banken plaatsen zichzelf op de tweede plek met een ‘comfort level’-percentage van 64,8%. Online product- en prijsvergelijkers volgen op de derde plek met 55,6%, terwijl banken brokers het laagste comfortniveau toekennen (27,8%). Banken geloven dat klanten zich het meest op hun gemak voelen bij internet/technologie bedrijven – een score van 83,3% - vanwege hun makkelijke en gebruiksvriendelijke diensten.

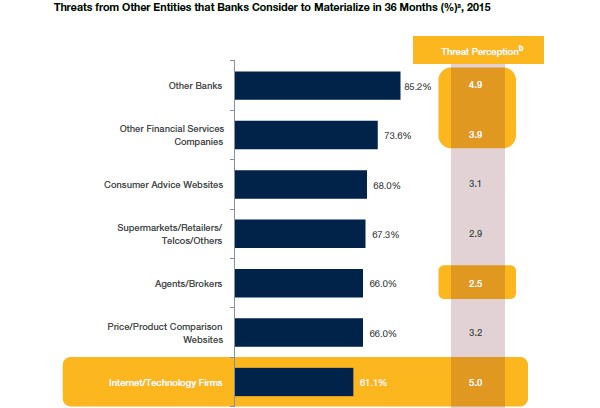

Het is dan ook niet verwonderlijk dat bankleiders deze FinTech-bedrijven als grootste bedreiging zien. Wel geloven zij dat deze bedreiging nog in de kinderschoenen staat en dat het meer dan 36 maanden duurt voordat de bedreiging serieus wordt. De internet/technologie bedrijven krijgen een 5 op een zevenpuntsschaal om de bedreiging te beoordelen – net iets hoger dan de bedreiging van andere banken die een 4,9 krijgt toegekend. In de komende 3 jaren zien banken de bancaire concurrenten als belangrijkste bedreiging – 85,2% van de bankleidinggevenden is het daarover eens. Andere financiële dienstverleners volgen op de tweede plek met 73,6% die hen als belangrijke bedreiging op korte termijn aanwijzen, en met een bedreigingscijfer van 3,9 zijn zij de op twee na grootste bedreiging.

Het risico dat de internet/technologie voornamelijk vormen is hun vermogen om maatwerk te leveren in klantenervaringen, waardoor hun dienstenaanbod aantrekkelijker wordt dan dat van traditionele banken. Zij hebben volgens de onderzoekers “de mogelijkheid hun innovatie-expertise in te zetten om op vernieuwende wijze bankieren opnieuw uit te vinden”. Volgens het rapport reageren banken op de veranderingen door grote bedragen te investeren in veelbelovende bedrijfjes. De auteurs merken echter op dat “hoewel de banken verschillende strategieën aanwenden om de opkomende bedreiging van nieuwe concurrenten (de FinTech en internet/technologiebedrijven) tegen te gaan, zij moeten oppassen voor het potentieel van deze nieuwe spelers om het bankenlandschap te verstoren.” Een waarschuwing die kracht kan worden bijgezet door te wijzen op de indrukwekkende venture capital cijfers die FinTech bedrijven lieten zien het afgelopen jaar – een verdrievoudiging van investeringen naar $12 miljard.