Financiële dienstverleners besteden weinig strategische aandacht aan FinTech

Het realiseren van technologische innovatie krijgt weinig aandacht in de strategieën van traditionele financiële dienstverleners wereldwijd. Terwijl FinTech gezien wordt als belangrijkste bron van verstoringen in de markt, blijkt uit onderzoek van KPMG dat veel banken, verzekeraars en vermogensbeheerders grote moeite hebben om een plan van aanpak op te stellen voor technologische vernieuwing.

“Financiële instellingen reageren te vaak op een zeer inefficiënte, gefragmenteerde en tactische manier op FinTech. De bedrijven die succesvol zijn hebben hun transformatiestrategie nauwkeurig ontworpen, waar het integreren van FinTech in hun organisatie onderdeel van uitmaakt”, aldus Murray Raisbeck, Global Co-Leader of FinTech bij KPMG International en Partner van de Insurance-divisie van KPMG UK. Die conclusie trekt hij op basis van het wereldwijde onderzoeksrapport ‘Forging the Future’ dat het Big Four kantoor recent publiceerde. Het onderzoek is uitgevoerd onder ruim 160 financiële instellingen in 36 landen.

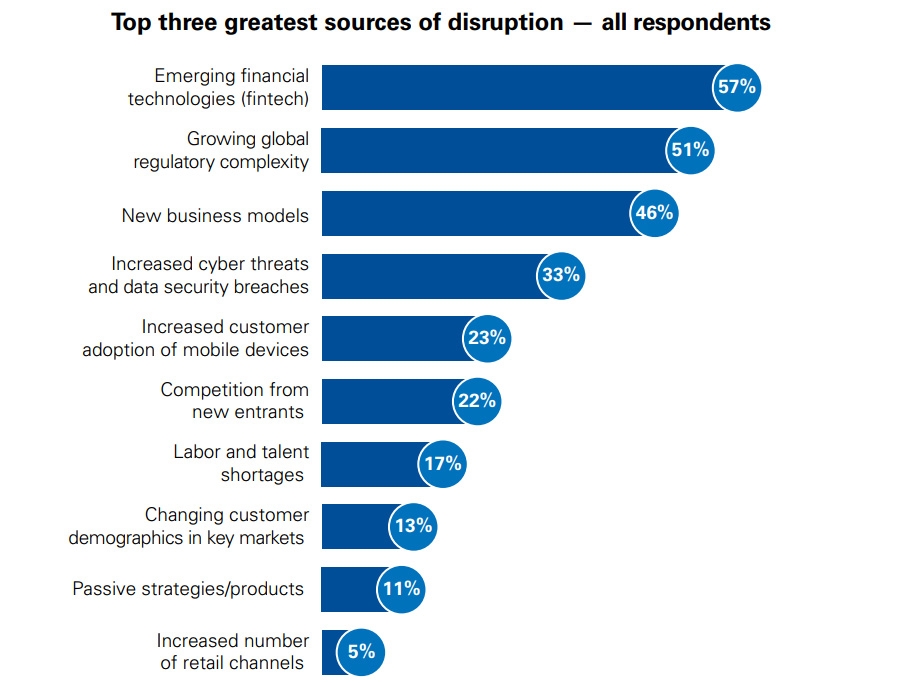

Uit eerder onderzoek van het accountants- en advieskantoor blijkt dat financiële dienstverleners opkomende financiële technologieën (FinTech) als belangrijkste bron van disruptie zien. 57% van de respondenten noemde FinTech als een van de drie belangrijkste disruptieve krachten, gevolgd door toenemende complexiteit van regelgeving met 51% en nieuwe business modellen met 46% van de respondenten.

FinTech-strategie ontbreekt bij helft banken

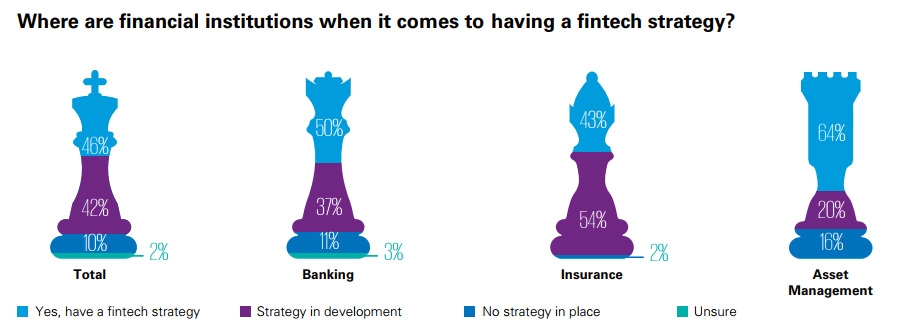

Ondanks de dreiging die uitgaat van FinTech, blijkt uit het recente onderzoek dat minder dan de helft van de deelnemende financiële instellingen beschikt over een FinTech-strategie. “Nieuwe technologieën zijn in toenemende mate van invloed op de bedrijfsvoering van traditionele financiële dienstverleners”, zegt Ank van Wylick, FinTech-partner bij KPMG. Van Wylick: “Toch lopen de bedrijven flink achter als het gaat om de beschikbaarheid van een effectieve strategie. Banken, verzekeringsmaatschappijen en vermogensbeheerders zien dat nieuwe technologieën, zoals kunstmatige intelligentie, de blockchain en het ‘Internet of Things’, de bestaande financiële dienstverlening volledig op zijn kop gaan gooien. Veel traditionele financiële dienstverleners hebben echter moeite om adequaat te reageren op deze ontwikkelingen en een effectieve en allesomvattende strategie te ontwikkelen en uit te voeren.”

Iets meer dan 40% geeft aan momenteel bezig te zijn om een strategie te ontwikkelen, terwijl 10% helemaal geen strategie heeft en daar ook niet mee bezig is. Hoewel de meerderheid (64%) van de vermogensbeheerders een FinTech-strategie hebben, is dit tevens het segment waarin het aandeel zonder strategie het grootst is met 16%. Van de ondervraagde banken heeft de helft nu een FinTech-strategie, terwijl 11% deze niet heeft. De wereldwijde verzekeringsbranche lijkt sinds korte tijd doordrongen te zijn van de noodzaak van een strategie op het gebied van financiële innovatie – waar het aandeel respondenten in deze branche met een strategie in werking in deze branche lager ligt dan bij banken en verzekeraars, blijft met 43% die strategie heeft en 54% die een strategie ontwikkelt slechts 2% van de verzekeraars over die geen enkele strategie heeft.

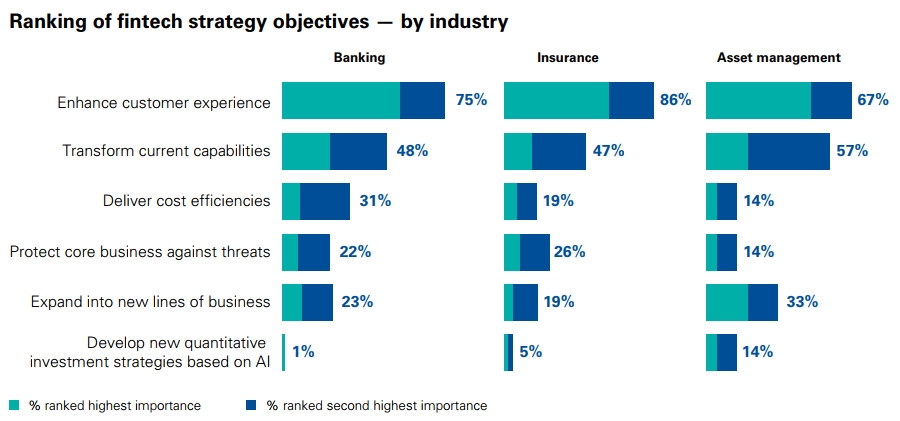

Van de financiële instellingen die wel een strategie hebben, geeft echter slechts 47% aan dat hun strategie goed aansluit op de uitdagingen en verstoring waar FinTech voor zorgt. Banken hebben het meeste vertrouwen in hun strategieën, maar ook hier twijfelt 48% of hun strategie voldoende aansluit op de uitdagingen waarmee zij te maken krijgen. Van Wylick: “Fintech wordt veelal overgelaten aan afdelingen zonder dat sprake is van een overkoepelende strategie. De meeste fintech inspanningen zijn op dit moment gericht op de hervorming van de frontoffice en het verbeteren van de klantervaring. Bij veel bedrijven zal dit voorlopig de prioriteit blijven. Maar naarmate de sector meer vertrouwd raakt met fintech, zal er meer aandacht komen voor het vernieuwen van de vaardigheden van de middle- en backoffice. Dit soort initiatieven gaat zorgen voor meer efficiëntie en kan leiden tot meer voordeel voor de klant en kan bovendien van invloed zijn op de invoering van allerlei regelgeving.”

Samenwerking of zelf innoveren?

Verder blijkt uit het onderzoek dat samenwerking met andere bedrijven, in het bijzonder met startups, de activiteiten op het gebied van FinTech aanzienlijk stimuleert. “Veel ondernemingen zijn zich ervan bewust dat schaalgrootte als gevolg van samenwerking in een aantal segmenten bepalend is voor succes”, zegt Van Wylick. Daarbij gaat ruim 70% van de financiële dienstverleners ervan uit dat FinTech-startups de komende drie jaar de belangrijkste bron van financieel technologische innovatie zullen vormen.

Maar niet iedereen jaagt samenwerking met FinTech-bedrijven na. Van Wylick: “Aan de andere kant geeft de helft van de financiële instellingen aan dat zij een strategie volgen die gebaseerd is op het zelf vormgeven en opbouwen van de FinTech dienstverlening. FinTech is in de ogen van financiële instellingen immers niet het exclusieve domein van startups.” Welke richting bedrijven ook kiezen, de FinTech-partner benadrukt dat er geen ultiem recept voor de succesvolle toepassing van FinTech bestaat. “Belangrijk is dat bedrijven beschikken over een FinTech-strategie die afgestemd is op de doelstellingen van de onderneming, de steun heeft van het management en bepaalt waar besluitvorming moet plaatsvinden. Maar de strategie moet vooral gericht zijn op het realiseren van aanwijsbare, toegevoegde waarde, zoals een betere klantervaring, meer kostenefficiency en meer rendement door invoering van alle regelgeving”, sluit Van Wylick af.