SSM zorgt voor verbetering bankentoezicht Europa

Hoewel banken substantieel meer geld kwijt zijn aan toezichtkosten sinds het bancaire toezicht is overgenomen door de ECB, zijn zij het er allemaal over eens dat de kwaliteit van het bankentoezicht erop vooruit gegaan is. Dat blijkt uit onderzoek van Deloitte. Transparantie blijft echter een probleem en banken zien grote uitdagingen op het gebied van risk data aggregatie en data kwaliteit.

Vanaf 4 november 2014 is het directe bancaire toezicht over de 122 grootste bankgroepen in het eurogebied ondergebracht bij de Europese Centrale Bank (ECB). In samenwerking met de nationale toezichthouders ontstond op deze manier het Gemeenschappelijk Toezichtsmechanisme, beter bekend als het Single Supervisory Mechanism (SMM). Met het SSM wil Europa het vertrouwen van de burgers en de markten in de bankensector verbeteren.

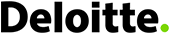

Sinds de start van het toezichtsmechanisme is het SSM uitgegroeid tot een gevestigd onderdeel van de Europese bankenunie. Het SSM telt nu meer dan 3.000 toezichthouders, die werkzaam zijn bij de ECB of de nationale toezichthoudende autoriteiten. Ook zijn er sinds de start zeven banken bijgekomen in de directe toezichtscope van het SSM – waardoor het totaal aantal banken onder direct toezicht nu uitkomt op 129.

Hoewel de uitrol van de nieuwe toezichtaanpak voorspoedig lijkt te verlopen moet er nog veel gebeuren voordat deze compleet ontwikkeld en doorgevoerd is. Dit heeft ook impact op de banken die onder toezicht van het SSM staan. Om effectief te kunnen plannen voor de veranderingen in het toezicht is het van belang voor banken om inzicht te krijgen in de impact die het nieuwe regime heeft in de regio, en om hun ervaringen en huidige praktijken te vergelijken met hun branchegenoten. Om die reden heeft Deloitte een onderzoek gelanceerd naar toezicht op de bankensector in de Eurozone. De zakelijke dienstverlener heeft hierbij aandacht besteed aan de voortgang van de veranderingen, in termen van relaties, impact op de organisatie en technische vraagstukken waar zij mee kampen rondom de nieuwe toezichtspraktijken en regelgeving.

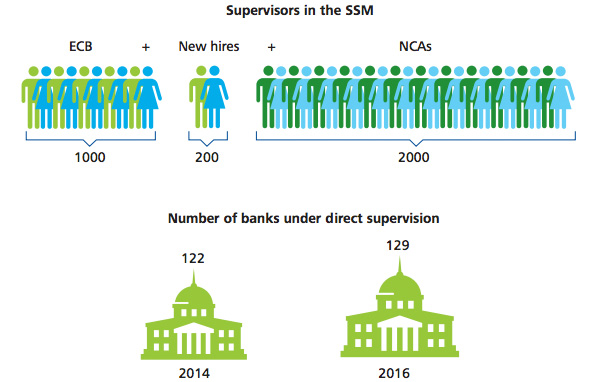

Recentelijk heeft Deloitte de resultaten van zijn onderzoek, waaraan 45 banken deel hebben genomen, gepresenteerd. Uit het onderzoek blijkt dat de meerderheid van de banken meer kosten maakt op het gebied van toezicht en voldoen aan de regels van het nieuwe regime. Bijna de helft van de banken geeft aan dat hun toezichtkosten zijn gestegen met meer dan 50% sinds de start van het SSM, en nog eens 27% zag zijn kosten met tussen de 30% en 50% stijgen. De grote kostenstijging komt volgens 42% van de respondenten doordat de nieuwe toezichtsbenadering “erg verschilt” van de vorige. Wel zijn alle respondenten het erover eens dat de nieuwe benadering de kwaliteit van het bankentoezicht in de Eurozone enigszins tot aanzienlijk verbeterd is.

Naast de gestegen kosten geeft ruim een vijfde van de respondenten aan dat de SSM een aanzienlijke impact heeft gehad op hun vrijheid in het maken van strategische keuzes. Nog eens 60% zegt de impact te merken, zonder dat deze als aanzienlijk kan worden bestempeld. Volgens de banken blijft de transparantie van het toezicht een van de belangrijkste uitdagingen. Meer dan twee derde van de banken geeft aan dat de toezichthouders niet duidelijk uitleggen wat de uitkomsten van hun toezichtactiviteiten betekenen. Hierdoor kunnen zij minder goed reageren op vondsten van de toezichthouders.

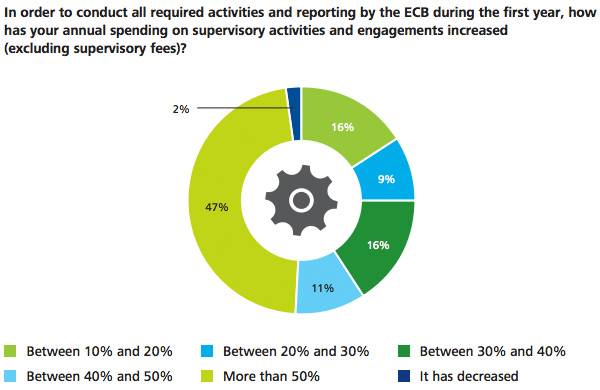

Voor de korte termijn zien banken een aantal grote uitdagingen in het verschiet. Banken zelf geven aan vooral de aggregatie van risk data (48% noemt dit in top-3 uitdagende prioriteiten), het verbeteren van de datakwaliteit(47%), de implementatie van IFRS 9 (44%) en assessments van toezichthouders op hun business modellen (32%) als grootste uitdagingen te zien.