Vijf tips voor banken om kosten aanpak witwassen te reduceren

De strijd tegen financieel economische criminaliteit (FEC) jaagt banken sterk op kosten. En dat ook nog in een tijd dat banken veel geld moeten reserveren voor toekomstige kredietverliezen als gevolg van de coronacrisis. Ewart van der Steege en Michel Witte van consultingbureau Voogt Pijl & Partners behandelen vijf mogelijkheden voor kostenreductie door procesoptimalisatie in wat nu nog een bijzonder arbeidsintensief proces is.

“Binnen FEC gaat de grootste besteding van aandacht en geld gaat nog steeds richting kortetermijnoplossingen, de zogeheten hersteltrajecten. Banken maken hiervoor hoge budgetten vrij om enorme aantallen medewerkers aan te trekken”, schetst Van der Steege het probleem in het kort. Momenteel kost het onderzoeken van klanten op mogelijke risico’s erg veel tijd en dus erg veel geld.

Vijf concrete voorbeelden voor verbetering

Dat banken zoveel investeren in het tegengaan van financieel economische criminaliteit ligt enerzijds aan een toezichthouder die met argusogen meekijkt en anderzijds aan een nieuw ontwikkeld besef van maatschappelijke verantwoordelijkheid in combinatie met mogelijke reputatieschade voor zij die de boel op zijn beloop laten. Er zijn inmiddels voorbeelden te over, waarover het NRC onlangs ook schreef.

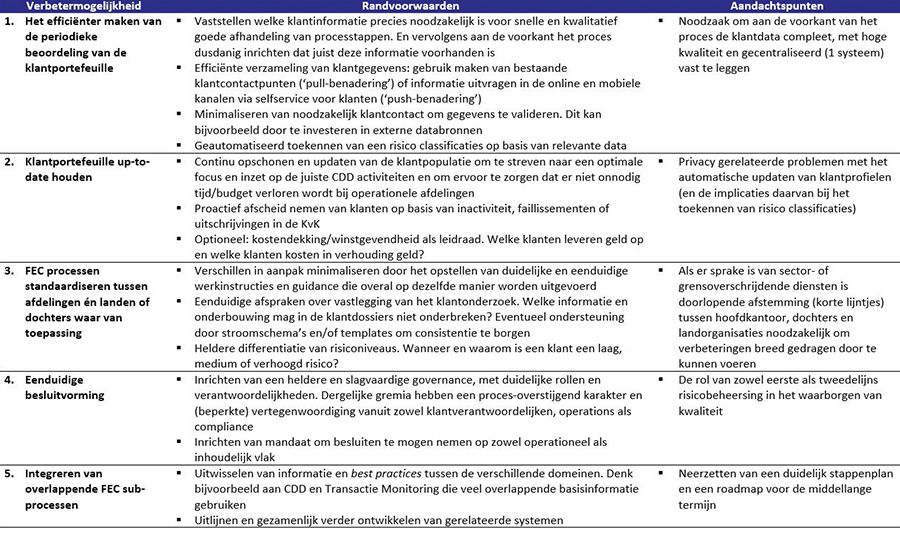

Van der Steege en Witte geven vijf concrete voorbeelden hoe banken deze processen kunnen optimaliseren. Deze verbeteringen zijn bovendien relatief snel te organiseren. De verbeteringen zijn gevat in onderstaand schema, met een onderverdeling van: vijf verbetermogelijkheden, de noodzakelijke randvoorwaarden om deze verbetermogelijkheden te realiseren én aandachtspunten om goed in het oog te houden.

Witte is ervan overtuigd dat er nog een wereld te winnen is voor banken. “Juist binnen het FEC-domein is voldoende potentieel om een grote verbeterslag te slaan en daardoor in de kosten te snijden. Daarbij kijken we in dit geval naar procesoptimalisatie, als aanvulling op data- en systeemoptimalisatie.”

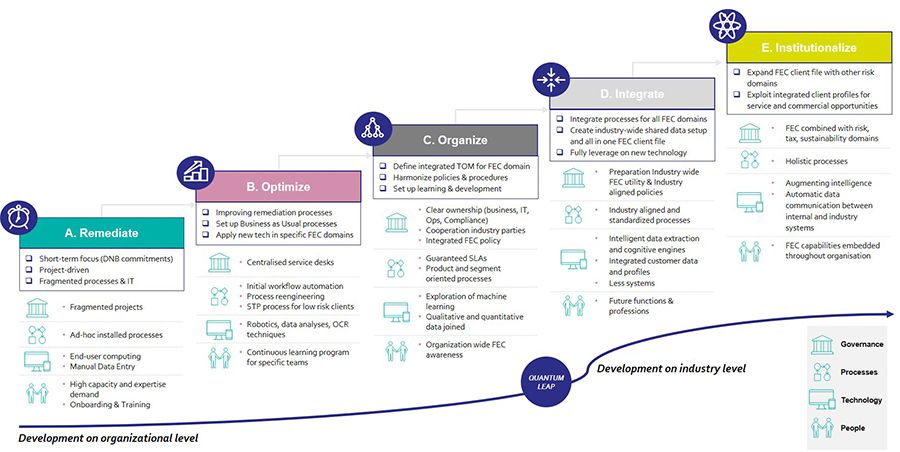

Met betrekking tot de genoemde data- en systeemoptimalisatie stelde Voogt Pijl & Partners eerder al een model op dat de groei naar volwassenheid binnen FEC-afdelingen uitbeeldt. Dat groeipad heeft integratie en institutionalisering als voorlopige eindstations, waarbij FEC-afdelingen vervlochten raken met andere risk- en compliance-activiteiten binnen financiële instellingen. De drie voornaamste uitdagingen bij dat groeipad werden door Voogt Pijl & Partners eerder behandeld in een uitgebreid artikel.

Zowel data- en systeemoptimalisatie als procesoptimalisatie brengen evident lagere kosten met zich mee. Maar dat is beslist niet het enige voordeel, betoogt Van der Steege: “Een belangrijk bijeffect is dat banken daardoor beter voorbereid zijn op interbancaire samenwerkingen. Deze samenwerking zorgt door schaalvergroting dat data en processen effectiever en efficiënter ingezet kunnen worden. Er zijn verschillende initiatieven waarbij banken de krachten bundelen in de strijd tegen FEC. Het recent door vijf banken gezamenlijk opgerichte TMNL is hiervan het bekendste voorbeeld.”

De spagaat waarin veel banken verkeren is dat zij enerzijds moeten voldoen aan deadlines van de toezichthouder op straffe van hoge boetes en anderzijds eigenlijk zouden moeten werken aan grote hervormingen. “Vaak gaan de noden van de dag ten koste van structurele verbeteringen. Er moet onder de motorkap gesleuteld worden aan een auto die op volle snelheid rijdt. Met onze uitgebreide FEC ervaring op executive niveau bij de vier grootste banken weten we echter wat ervoor nodig is om te slagen”, besluiten Witte en Van der Steege.