Banking-as-a-Service essentieel voor toekomst banken

Retailbanken staan voor een tweesprong; of ze stemmen hun aanbod af op de digitale verwachtingen van de klant of ze lopen het risico deze klanten helemaal te verliezen.

Dat is de belangrijkste conclusie van het World Retail Banking Report 2021 van Capgemini en Efma. Het rapport is gebaseerd op inzichten uit twee primaire bronnen: de Global Retail Banking Voice of the Customer Survey 2021 en de Retail Banking Executive Surveys and Interviews 2021. Het onderzoek bevat inzichten uit 23 markten, meer dan 8.500 bankklanten en meer dan 130 senior executives van toonaangevende banken en niet-bancaire bedrijven in alle regio’s.

Banking 4.X

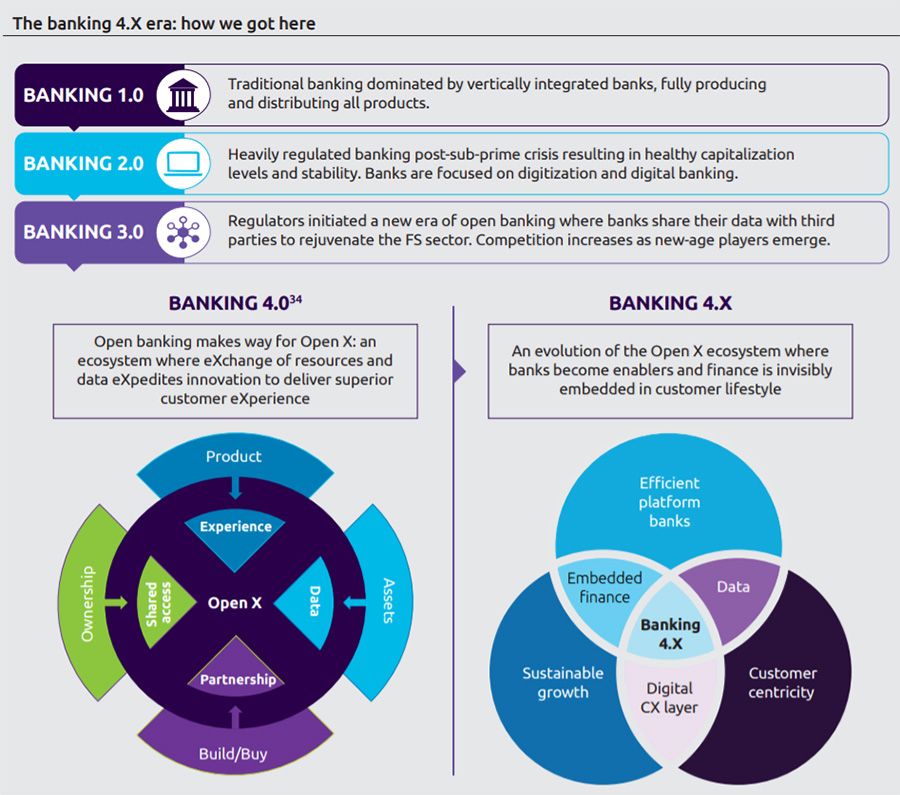

Na de coronacrisis breekt er een nieuw tijdperk voor banken aan waarin op waarde gebaseerd en klantgericht bankieren centraal staan. Capgemini noemt dit Banking 4.X. Om deze nieuwe vorm van bankieren succesvol te maken, moeten retailbanken digitale transformatie omarmen en cloud-gebaseerde Banking-as-a-Service (BaaS) platformmodellen implementeren, waarbij de applicaties onderling kunnen interacteren via zogeheten API’s (Application Programming Interfaces). Hierdoor wordt bankieren toegankelijker gemaakt voor consumenten en beter ingebed in hun dagelijks leven.

Een noodzakelijke ontwikkeling, blijkt uit het onderzoek. 81% van de respondenten geeft aan dat een gemakkelijke toegang en flexibel bankieren belangrijke aspecten zijn om eventueel over te stappen naar een financiële aanbieder van de nieuwe generatie, in plaats van een traditionele bank. Tevens verwachten klanten van retailbanking on-demand, volledig gedigitaliseerde ervaringen, hyper-gepersonaliseerde diensten en 24-uurs assistentie.

Volgens Alexander Eerdmans, Vice President Capgemini Invent, hebben Nederlandse banken al een behoorlijke slag geslagen qua digitale innovatie, maar staan nog steeds veel banken voor de uitdaging om verouderde legacy-denkwijzen te overwinnen en BaaS volledig te adopteren. “Banken moeten zich richten op hoe ze waarde kunnen toevoegen aan hun klanten om ze te behouden. Door platformisering en door gebruik te maken van data kunnen banken beter inspelen op de behoefte van de moderne klant en ook nieuwe inkomstenstromen creëren.”

Platformisering

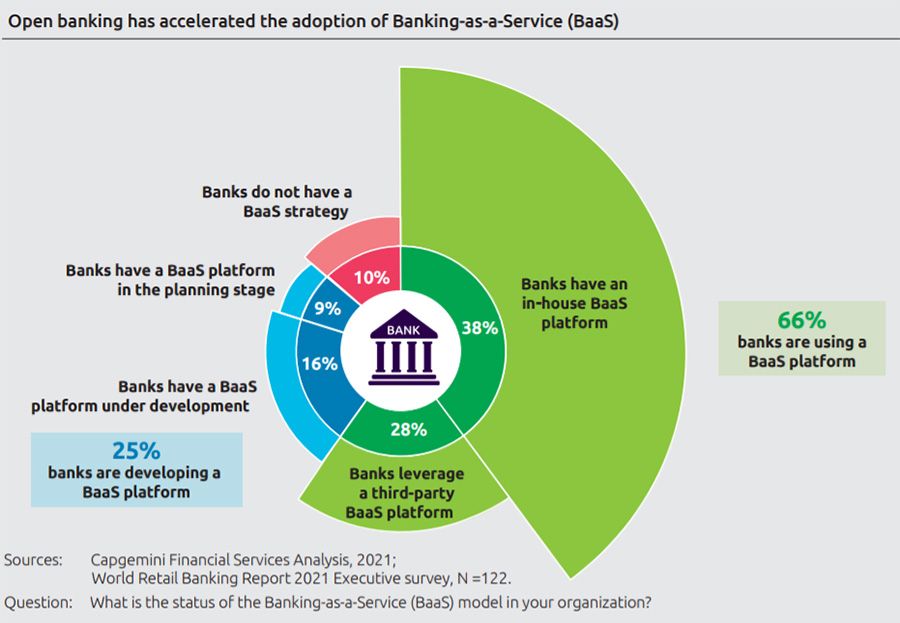

De onderzoekers stellen dat banken nieuwe waarde kunnen ontsluiten in open ecosystemen via BaaS-platforms, die toegang bieden tot nieuwe gegevensbronnen en mogelijkheden om geld te verdienen. Banken moeten overstappen op ervaringsgerichte, platform gebaseerde benaderingen, die bankieren en andere diensten verankeren in de levensstijl van de klant. De onderzoekers noemen het positief dat 66% van de banken beweert al een BaaS-platform te gebruiken, terwijl 25% bezig is er een te ontwikkelen.

Volgens de onderzoekers biedt BaaS ongekende mogelijkheden om gegevens te verzamelen via ecosystemen; 86% van de consumenten geeft aan hun gegevens te willen delen om een betere en meer gepersonaliseerde ervaring te krijgen. Banken worden dan ook geadviseerd om hun digitale capaciteiten op te bouwen om deze data-ecosystemen te benutten om waarde te creëren, te behouden en te vergroten in het Banking 4.X-tijdperk.

Een toekomst gebaseerd op een sterke digitale basis en innovatie

Banken moeten echter opschieten. Uit het onderzoek blijkt dat 61% van de bedrijven niet beschikt over een speciaal customer experience (CX) managementteam om roadmaps voor klanten op te stellen. Banken kunnen hun klantervaring flink verbeteren door een digitale CX-laag in te zetten en filialen om te vormen tot ervaringscentra, om consistente en veilige omnichannel-ervaring te bieden op alle touchpoints.

John Berry, CEO van Efma, stelt dat bancaire en niet-bancaire bedrijven de kans hebben om samen te komen en een betere klantenservice mogelijk te maken. “Banken moeten zich richten op het verbeteren van de ondersteuning, het verlagen van de kosten van bankproducten en – diensten, en het aanbieden van duurzaamheidsinitiatieven. De toekomst van bankieren berust op en sterke digitale basis en een flexibele houding ten opzichte van het omarmen van innovatie.”

Het volledige onderzoek is hier te vinden.