NVB: ‘Banken blijven belangrijkste financier mkb’

“Banken blijven de belangrijkste financier voor het Nederlandse mkb”, dat stelt de Nederlandse Vereniging van Banken (NVB) in een opgestelde notitie voor het rondetafelgesprek over mkb-financiering in de Tweede Kamer. Volgens de belangenbehartiger geldt dat niet alleen voor het middenbedrijf, maar “zeker ook” voor het kleinbedrijf.

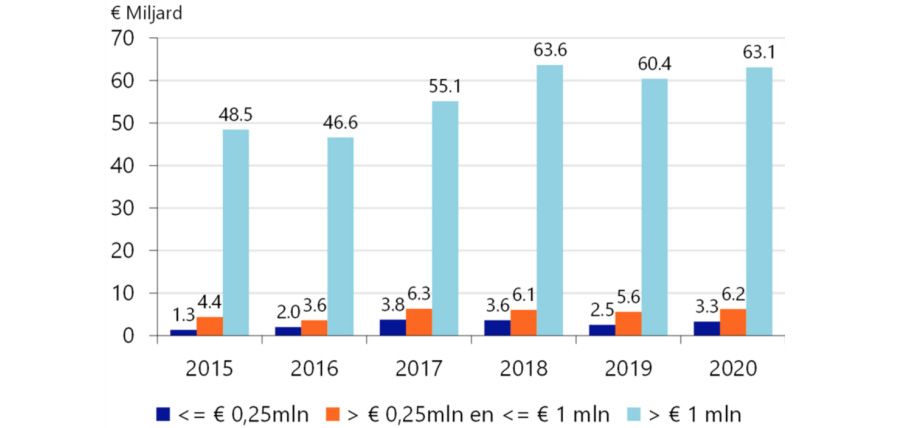

De NVB heeft berekend dat het overgrote deel (ruim 80%) van alle uitstaande kredieten – verstrekt door de drie grootbanken – in de categorie tot €250.000 vallen. In deze categorie zouden banken ruim 390.000 klanten hebben, naast de 60.000 klanten met een financiering tussen de €250.000 en €1.000.000 en 28.000 klanten met een financiering van 1 miljoen of meer.

Het beeld dat banken geen belangstelling (meer) zouden hebben voor kleine bedrijven en kleine kredieten – en er daardoor sprake zou zijn van een generiek marktfalen met betrekking tot mkb-financiering is volgens de NVB dan ook volstrekt onjuist.

Ruimte voor verbetering

Steker nog, volgens de NVB is de markt voor mkb-financiering in de afgelopen tien tot twaalf jaar juist breder en professioneler geworden. “Ondernemers hebben nu meer aanbod van verschillende soorten financiers; denk hierbij aan leasing en factoring, maar ook bijvoorbeeld aan crowdfunding, ook vanuit nieuwe non-bancaire online kredietverstrekkers”, aldus de NVB.

De belangenbehartiger van de bancaire sector erkent echter wel dat er ruimte is voor verbeteringen. “Voor bepaalde doelgroepen binnen het mkb (zoals starters, scale ups en innovatieve bedrijven) is financiering niet altijd gemakkelijk te vinden en realiseren. De uitdaging voor deze bedrijven blijft om geschikte aanbieders en de juiste mix van zowel vreemd als aansprakelijk vermogen te vinden. De overheid, banken en andere partijen kunnen ondernemers daarbij helpen en doen dat in de praktijk ook.”

Aanbevelingen

In de opgestelde notitie doet de NVB onder andere aanbevelingen voor een doelgroepenbeleid (gericht op bovengenoemde partijen ), verdere aandacht voor de verbreding van het aanbod door non-bancaire marktpartijen, meer voorlichting en ondersteuning, fiscale stimulering van risicokapitaal en het bevorderen van actuele en digitale informatie over bedrijfsmatige cijfers.

Tot slot stelt de NVB dat banken in het beginsel ook openstaan voor het idee van een kredietregister en graag een bijdrage zouden willen leveren aan de discussie over de inhoud en vormgeving daarvan.