Nu Institutioneel: Beleggen met geleend geld…

Beleggen met geleend geld is doorgaans geen goed idee. Toch voorziet de nieuwe pensioenwet in deze mogelijkheid. Vooral jongeren die aan het begin van hun pensioenopbouw staan kunnen extra rendement behalen. Hoe moet een pensioenfonds omgaan met dit nieuwe instrument?

Wat is nu de status van het Pensioenakkoord?

Na meer dan tien jaar debat is eind vorig jaar de Wet Toekomst Pensioenen (WTP) aangenomen in de Tweede Kamer. Wie dacht dat het vervolgens een hamerstuk zou zijn, vergist zich. De wet moet nog door de Eerste Kamer. En al zijn er ook na de provinciale staten verkiezingen voldoende zetels vóór de wet en wordt er naar verwachting nog voor de wisseling van de Eerste Kamer gestemd, het blijft spannend. We wachten op het beslissende moment in mei.

In de tussentijd zit toezichthouder De Nederlandsche Bank niet stil. De afgelopen maanden hebben zij geprobeerd de abstracte wetteksten van de nieuwe pensioenwet om te zetten in concrete, hand te haven regels. Eén van de regels waar discussie, onduidelijkheid en soms misverstanden over bestaan is het opheffen van de leenrestrictie, waardoor jongeren voor meer dan 100% in zakelijke waarden kunnen beleggen.

In het kader van de leenrestrictie is de afgelopen maanden een belangrijke toevoeging aan de WTP gedaan, namelijk het vastleggen van een maximale grens aan het lopen van beleggingsrisico van 150%, waarbij beleggingsrisico uitgedrukt is als blootstelling naar zakelijke waarden.

Wat betekent de leenrestrictie nu precies?

Op dit moment kan in een DC-pensioenregeling voor iedere deelnemer hooguit 100% van het vermogen belegd worden, er is een zogenaamde leenrestrictie van toepassing. In de nieuwe wetgeving is deze leenrestrictie nog steeds van kracht op het niveau van het pensioenfonds, maar nieuw is dat de toekomstige pensioenwet voorziet in leenmogelijkheden op het niveau van de deelnemer, althans binnen de Solidaire Premieregeling (SPR).

Binnen de SPR wordt er nog steeds collectief belegd en hebben deelnemers dus geen eigen beleggingen, in tegenstelling tot binnen de Flexibele Premieregeling (FPR). De SPR-deelnemers hebben op papier eigen vermogen en de rendementen die het pensioenfonds collectief behaald worden aan de hand van rekenregels toegekend aan de individuele deelnemer.

Die rekenregels zijn belangrijk en van toepassing op twee vormen van rendement: het beschermingsrendement en het overrendement. De hoeveelheid beschermingsrendement die per deelnemer toebedeeld wordt, is afhankelijk van de gewenste mate van bescherming tegen renteontwikkelingen, de renteafdekking. Het overrendement heeft betrekking op beleggingen in zakelijke waarden, zoals aandelen of onroerend goed.

De toebedeling hiervan werkt op basis van rekenregels en het is mogelijk meer dan 100% van het vermogen van een deelnemer te ‘alloceren’ naar het overrendement. Dit betekent dat een deelnemer op dat moment belegt met geleend geld, vandaar de term “opheffen leenrestrictie”. Deelnemers kunnen in de SPR dus met meer dan 100% van hun vermogen ‘beleggen’ in zaken als aandelen, met een maximum van 150%.

Waarom maakt de wetgever lenen mogelijk en is dit prudent?

De wetgever is op basis van berekeningen van mening dat het opheffen van de leenrestrictie bijdraagt aan de welvaartswinst en daarmee aan stabielere of hogere pensioenen voor het collectief op de lange termijn. Door het beleggen met geleend geld in de nieuwe pensioenwet toe te staan, wordt echter het risico dat een jongere deelnemer een negatief persoonlijk pensioenvermogen oploopt groter. Er valt immers meer dan 100% aan waarde te verliezen. Dit scenario leidt tot veel discussie binnen de pensioensector en de vraag rijst: komt hiermee het prudent person beginsel in het geding?

Het prudent person beginsel maakt onderdeel uit van zowel de oude als de nieuwe Pensioenwet en kent als grondslag het principe dat pensioenfondsen moeten beleggen in het belang van deelnemers en de pensioengerechtigden. De verantwoordelijkheid een beleggingsbeleid te voeren in overeenstemming met het prudent person beginsel ligt bij het pensioenfonds.

Wij zijn van mening dat het prudent person beginsel niet in gevaar hoeft te komen. Er zijn daarvoor twee argumenten aan te voeren. Allereerst betreft de prudent person regel een zogeheten open norm, waarbij pensioenfondsen zelf moet uitleggen en beargumenteren dat het gevoerde strategische beleggingsbeleid passend is. Dit doet het fonds door op een juiste manier de risicohouding te onderbouwen op basis van deelnemerskarakteristieken en risicopreferentie-onderzoek, aangevuld met rekenkundige inzichten en bestuurlijke afwegingen.

Daarnaast is er een wettelijke bovengrens aan de blootstelling naar zakelijke waarden vastgelegd van 150%. Dit verkleint de kans dat het persoonlijk pensioenvermogen daalt tot nul. Met de wettelijke maximering van 150% zou, met een beetje fantasie, zelfs beargumenteerd kunnen worden dat de wetgever stelt dat een bepaalde mate van lenen in combinatie met voldoende spreiding binnen zakelijke waarden prudent is.

Waarom zou je hier als pensioenfonds gebruik van willen maken?

In het nieuwe stelsel is voor jongeren het uitgangspunt het behalen van maximaal rendement voor een gegeven risico op hun persoonlijke pensioenvermogen. Dit uitgangspunt geldt zowel voor de SPR als FPR. Het verschil ontstaat in de manier waarop hier invulling aan gegeven kan worden.

Laten we starten met een belangrijk uitgangspunt: wanneer beleggingsrisico waarde toevoegt, kan meer risico meer waarde toevoegen. In theorie is er voor elk niveau van risico dat genomen wordt een optimale portefeuille samen te stellen. Dat is de portefeuille die voor dat risico het maximale rendement oplevert. Door het opheffen van de leenrestrictie binnen de SPR kunnen jongeren feitelijk beleggen met een hefboom.

Die hefboom stelt het pensioenfonds in staat om een nog efficiëntere beleggingsportefeuille samen te stellen, die inclusief hefboom het benodigde rendement haalt bij een lager risico dan wanneer er geen hefboom mogelijk is. Of in een andere richting gedacht, de hefboom leidt tot een hoger rendementspotentieel bij gelijk risico. Een nadere uitwerking van dit concept wordt hieronder nader toegelicht.

Omdat binnen de FPR beleggen met geleend geld niet mogelijk is, zal er zoveel mogelijk belegd moeten worden in categorieën met hoge rendementsverwachtingen. Dit betekent dat er een hoge allocatie naar aandelen gedaan zal moeten worden om het rendement te maximaliseren. Lifecycles met een 100% allocatie naar aandelen voor jonge deelnemers zijn dan ook niet ongebruikelijk.

Als pensioenfonds maak je de afweging tussen eenzijdig beleggen in aandelen met een maximum van 100%, of meer dan 100% beleggen in een breed gespreide portefeuille. Beleggen met geleend geld wordt gevoelsmatig niet als positief beschouwd vanwege de associatie met verhoogd risico, maar wanneer de uitruil iets scherper neergezet wordt is die conclusie niet evident meer.

Tevens blijkt bij het uitvoeren van (rationale) analyses met indicatieve lifecycles dikwijls dat een beleid met meer dan 100% beleggingsrisico bij jongere deelnemers, betere resultaten kan opleveren dan varianten waar dit niet toegestaan wordt. De meer emotionele analyse is lastiger en geeft mogelijk een ander beeld.

Uitwerking voorbeeld

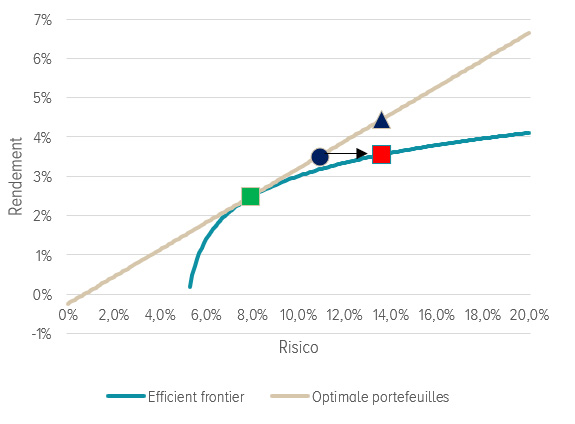

Zonder te kunnen lenen is er voor elk risico in theorie een optimale portefeuille: de portefeuille die voor dat risico het maximale rendement oplevert. Al deze portefeuilles samen vormen de “efficiënte grenslijn”. In de afbeelding is dit de gekromde lijn. Door meer dan 100% te beleggen in een beter gespreide portefeuille kan er nog beter belegd worden, deze portefeuilles liggen in de grafiek op de rechte lijn. Het rode vierkantje staat voor een portefeuille met voldoende rendement om de pensioenambitie te behalen.

Deze portefeuille kent een verwacht rendement van 3,5% met een standaarddeviatie van 14%. Op de rechte lijn zien we echter 2 portefeuilles met een aantrekkelijkere risico-rendementsverhouding, deze zijn te bereiken door meer dan 100% te beleggen in de portefeuille met het groene vierkantje. De portefeuille met de blauwe cirkel is een portefeuille met hetzelfde rendement van 3,5%, maar met een lager risico. De portefeuille met de blauwe driehoek is een portefeuille met een hoger rendement dan 3,5%, terwijl het risico gelijk blijft.

Maar er zijn toch zeker wel risico’s?

Bij beleggen horen risico’s, dus het antwoord op deze vraag is volmondig ja. De nuance hierbij is dat de mate van risico wel afhankelijk zijn van de gehanteerde definitie van risico. Indien fondsen besluiten meer dan 100% te alloceren naar overrendement, verwachten wij dat deze overrendementsportefeuille breed gespreid zal zijn. Daarmee bedoelen we dat er niet enkel in aandelen belegd wordt, maar ook in categorieën zoals high yield-obligaties, infrastructuur, vastgoed en dan met name ook de minder liquide en/of illiquide beleggingsvarianten.

Door de diversificatievoordelen die hierdoor ontstaan kan het typisch risico, gemeten als de volatiliteit, juist lager zijn. De staartrisico’s daarentegen, dus het risico wanneer aandelenmarkten extreem in waarde dalen, liggen wel hoger. De grootste angst hierbij is dat er kans bestaat dat deelnemers als hun vermogen verliezen. De kans hierop wordt inderdaad groter wanneer er met (veel) meer dan 100% van het vermogen belegd wordt, maar de kans blijft zeer klein.

Historisch gezien is het ‘worst case scenario’ een verlies van 60% op de aandelenbeurzen. In dit scenario leidt een belegging van 150% tot een verlies van 90% van het vermogen. In dit scenario is geen gebruik gemaakt van een breed gespreide portefeuille, wat onwaarschijnlijk is, en zelfs hier is een totaal verlies van vermogen niet aan de orde. Het neerwaarts risico ligt zeker hoger bij het beleggen met een hefboom, maar ook zonder opheffen van de leenrestrictie zijn forse verliezen mogelijk.

Wij zijn van mening dat het loslaten van de leenrestrictie in het belang kan zijn van de deelnemers, op voorwaarde dat het pensioenfonds op prudente wijze invulling geeft aan de ruimte die hierbij ontstaat. Bovendien, is het niet behalen van maximaal rendement voor de deelnemer op de lange termijn uiteindelijk ook niet een vorm van risico?

Een artikel van Britt Mulder (Vice President Fiduciary Management), Frank van der Ploeg (Fiduciair Manager) en Wilse Graveland (Head of Fiduciary Management & Institutional Solutions) van Van Lanschot Kempen.

Meer Wealth Management-gerelateerd nieuws is te vinden op de Wealth Management-themapagina van banken.nl.