Minder animo Nederlandse klanten voor switchen bankdiensten naar BigTechs

Retailbanken worden wereldwijd geconfronteerd met intense en nieuwe vormen van concurrentie: het open banking ecosysteem, nieuwe technologieën en stijgende klantverwachtingen. Hoewel bankklanten positief staan tegenover nieuwe, innovatieve aanbieders van bankdiensten – de zogeheten BigTechs – is de animo onder Nederlanders om te switchen naar deze techspelers nog relatief gering. Personalisatie van (digitale) bankdienstverlening lijkt in elk geval een van de sleutels tot tevreden bankklanten, maar ook samenwerken met nieuwe spelers is een must. Dat blijkt uit de 2018 editie van het World Retail Banking Report van Capgemini en Efma.

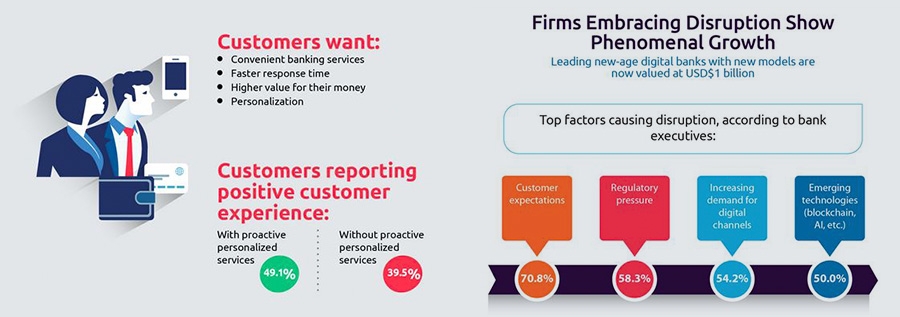

Uit het rapport komt naar voren dat consumenten over de hele linie, ondanks de inspanningen van banken de afgelopen jaren, een relatief lage tevredenheid genieten ten aanzien van de kanalen van hun bank. “Ondanks de continue investeringen door banken, zegt wereldwijd amper de helft van de klanten een positieve ervaring te hebben met de verschillende kanalen van hun bank*”, aldus de onderzoekers.

Traditionele spelers onder druk

Gevestigde spelers zijn daarom in toenemende mate op zoek naar passende antwoorden om aan de steeds hogere verwachtingen van bankklanten te kunnen voldoen. Met de afgelopen jaren digitalisering, nieuwe technologieën, toegenomen wet- en regelgeving en de opkomst van nieuwe, innovatieve en uitermate klantgerichte ‘BigTech’-spelers** op de achtergrond, blijft banken eigenlijk geen andere keuze over. Amazon, Alibaba en Alipay slechts enkele voorbeelden van (online) spelers die vandaag de dag een enorme dreiging vormen voor de traditionele, gevestigde banken.

De keuze voor banken om disruptie zelf actief te omarmen en daarmee onder andere excellente service na te streven, lijkt geen overbodige – banken die dit doen laten een sterkere groei zien dan banken die dit nalaten.

Minder animo BigTech in Nederland

De wereldwijde bankklant van vandaag staat in toenemende mate open voor deze niet-traditionele financiële dienstverleners en BigTech alternatieven – bijna een derde van de klanten (32,%) overweegt met BigTechs in zee te gaan voor financiële producten en diensten***. Ondanks deze positieve tendens, ligt volgens het rapport de animo van Nederlandse consumenten om over te stappen naar een BigTech speler, met een ‘opvallend percentage van 14%’, een stuk lager. Voor Nederlanders die sowieso reeds overwegen om hun bank te verruilen, is dit percentage weliswaar hoger (51%), maar nog steeds ver onder het wereldwijde gemiddelde (70%).

Van Druten geeft een verklaring voor dit relatief lagere percentage in ons land: “Dit komt doordat we qua technologie al behoorlijk voorlopen in Nederland. Het is bijvoorbeeld vrij bijzonder dat wij al jaren kunnen betalen via iDeal. In de rest van Europa kwamen dergelijke pas veel later tot ontwikkeling. Door deze vooruitstrevendheid, ligt het serviceniveau van banken dichter bij dat van BigTechs. Hierdoor voelen klanten wellicht minder de behoefte om zich tot deze BigTechs te wenden.”

Hoe dan ook, banken zijn aan zet om hun dienstverlening richting klanten te blijven verbeteren, in lijn met alle ontwikkelingen. “Nu FinTechs, BigTechs en andere niet-traditionele financiële dienstverleners een plek in de markt veroveren, is vooral de klantervaring tijdens de interactie tussen klant en bank voor retailbanken van belang”, stelt Anirban Bose, CEO van Capgemini’s Financial Services Strategic Business Unit. Hij voegt toe: “Nu een nieuw en open ecosysteem ontstaat van klanten, traditionele banken, nieuwe spelers, toezichthouders en ontwikkelaars, ligt er een duidelijke kans voor banken om digitale transformatie te gebruiken om klantrelaties te behouden door de ‘customer journey’ opnieuw uit te vinden en nieuwe omzetstromen te genereren.”

Personalisatie en gebruik data cruciaal

Personalisatie is hierbij een cruciaal ingrediënt, schrijven de onderzoekers. “De tevredenheid is aanmerkelijk hoger onder klanten die van hun bank proactief een gepersonaliseerde digitale ervaring aangeboden hebben gekregen (49,1%) ten opzichte van klanten die dit aanbod niet hebben gekregen (39,5%).

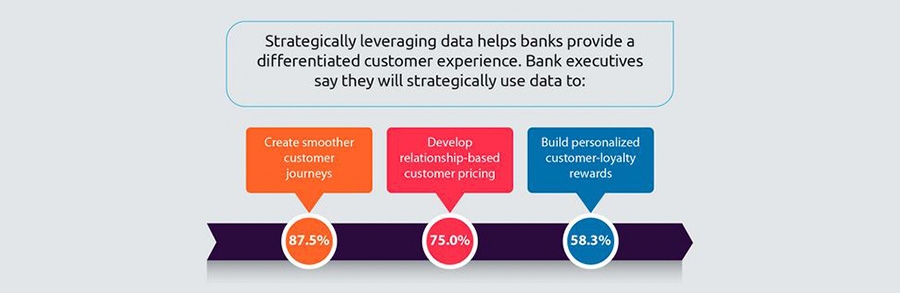

Volgens de onderzoekers zijn daarnaast de meeste banken van mening dat het strategisch inzetten van data, kansen biedt om klantervaringen te verbeteren. Zo geven bankiers aan dat zij klantdata willen gebruiken om soepelere ‘customer journeys’ te creëren (87,5%), om relationship-based pricing te ontwikkelen (75,0%), om loyaliteitsprogramma’s te realiseren (58,3%) en om producten en diensten te ontwikkelen gebaseerd op de levensfase van klanten (54,2%).

Vincent Bastid, Secretary General van Efma: “De retailbankingsector staat op een omslagpunt en moet zijn rol in het open banken-ecosysteem bepalen. Er is een kans om te innoveren door middel van samenwerking en heruitvinding. Het is een spannende tijd in de bancaire sector, omdat regelgeving, innovatie, concurrentie en samenwerking samensmelten tot de bank van de toekomst.”

If you can’t beat them, join them

Als gevolg van alle ontwikkelingen zitten traditionele banken niet stil. Naast het verbeteren van hun eigen dienstverlening en het ontwikkelen van nieuwe businessmodellen, zoeken zij in toenemende mate de samenwerking met het (Fin)Tech domein om de disruptie zelf mede te bepalen en hun onderscheidend vermogen te versterken. Van Druten: “Banken zullen nog meer moeten gaan inzetten op technologische samenwerking met FinTechs and BigTechs; hun klanten hebben deze partijen immers al lang omarmd.”

Een significante meerderheid van de ondervraagde bankiers (70,8%) denkt in elk geval ‘niet-traditionele omzet’ te kunnen genereren via samenwerking met FinTechs en BigTechs. Hetzij om nieuwe diensten te ontwikkelen, hetzij om third-party producten via een digitaal platform te distribueren.

Ontwikkelingen, die ook Van Druten ziet: “In Nederland zien we al dat financiële instellingen steeds meer de samenwerking met Fintechs opzoeken. De nieuwe Europese richtlijn PSD2 stimuleert dit. Banken kunnen deze richtlijn aangrijpen om hun strategie te hervormen, zich neer te zetten als innovatieve partner en hun marktpositie te verstevigen.”

World Retail Banking Report

Het World Retail Banking Report wordt jaarlijks uitgebracht door Capgemini, met 200.000 medewerkers verspreid over meer dan 40 landen een van de grootste ICT dienstverleners ter wereld, en non-profitorganisatie Efma – de European Financial Management Association. Het rapport onderzoekt in welke mate de disruptie van non-financiële spelers in de markt, opkomende technologieën en de alsmaar veranderende klantverwachtingen ten aanzien van financiële dienstverlening, een impact hebben op de bankensector en de toon zetten voor innovatie en toekomstige businessmodellen.

De 2018-editie van het rapport bevat gegevens uit een wereldwijd onderzoek onder meer dan 10.000 bankklanten in 20 landen en interviews met 60 senior bankmanagers in 23 markten.

* 51,1% met bankkantoor, 46,9% met mobiel en 51,7% met internetbankieren).

** Onder BigTechs worden grote, multinationale technologiebedrijven verstaan, zoals Google, Facebook, Apple, Tencent, et cetera.

*** Dit is inclusief 43,0% Gen Y respondenten (personen tussen 18 en 34 jaar), 53,0% ‘tech-savvy’ consumenten en 70,2% van de groep consumenten die al overwegen om te switchen naar een andere dienstverlener.