Ruim twee jaar PSD2 in Nederland: waar staan we nu?

Sinds september 2019 zijn er in Europa nieuwe regels van toepassing: de vernieuwde Payment Services Directive (PSD2). Deze regelgeving richt zich op het betalingsverkeer van consumenten en bedrijven. Met de invoering van PSD2 zijn banken verplicht om derde partijen toegang te geven tot een betaalrekening wanneer daar door de consument toestemming voor wordt gegeven. Daardoor wordt het voor derde partijen mogelijk om eveneens toegang te krijgen tot de informatie op een bankrekening.

Voordat PSD2 van kracht was, hadden alleen rekeninghouders en hun banken toegang tot betaalgegevens. Het idee achter PSD2 is dat consumenten zelf moeten kunnen bepalen wie er verder gebruik mag maken van hun data. Een positieve ontwikkeling volgens Pieter Schelfhout, co-founder en Head of Engineering bij cashback-platform Cake.

“Dankzij PSD2 ontstaat er meer concurrentie en innovatie op de betaalmarkt; ook andere bedrijven dan een bank kunnen betaalgegevens inzien. Wel moet zo’n derde partij een vergunning hebben bij De Nederlandsche Bank (DNB) of in een andere lidstaat van de EU om mee te dingen op de Nederlandse markt.”

Tijd nodig om te acclimatiseren

Het bleek voor banken niet eenvoudig om zich aan te passen op de veranderde wetgeving. Het heeft tijd gekost voordat de voordelen en het potentieel van PSD2 werden gezien. In de oude situatie waren de banken de enigen die financiële gegevens van hun klanten konden inzien. Maar in de nieuwe situatie, moeten banken hun data beschikbaar stellen aan vergunde partijen. Een grote stap voor de hele banksector”, zo onderstreept Schelfhout.

“Voor banken zijn bedrijfscontinuïteit en de veiligheid van hun rekeninghouders van cruciaal belang. Maar het beschikbaar stellen van hun financiële gegevens zorgt ervoor dat deze data ook door anderen gebruikt kunnen worden voor nieuwe toepassingen. Dat zou concurrentie kunnen vormen voor de bank zelf. Gelukkig hebben de afgelopen twee jaar laten zien dat PSD2 voor meer innovaties zorgt, zonder te concurreren met eigen producten van de bank.”

Verschillende Europese use cases

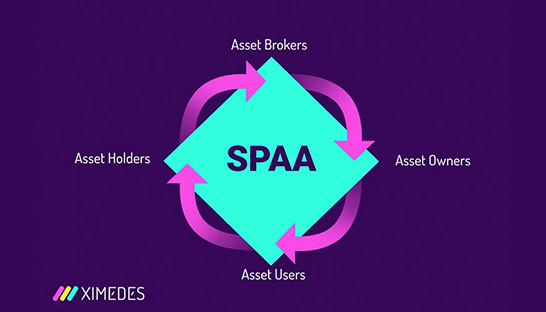

Omdat de PSD2-wetgeving in de gehele Europese Unie is ingevoerd, zijn er per land inmiddels inspirerende use cases ontstaan. Dit geldt voor zowel de business-to-business (b2b)- als de business-to-consumer (b2c)-sector. Zo is het voor Europese mkb’ers mogelijk om met behulp van de API van Stripe hun boekhouding te automatiseren wanneer zij hier toestemming voor geven. En Nederlandse consumenten kunnen bijvoorbeeld met behulp van de Dyme-app allerlei zaken boven op hun bankrekening regelen, zoals het stopzetten van abonnementen.

De banken stellen bij de bovenstaande use cases de data van rekeninghouders (na toestemming) beschikbaar aan ontwikkelaars van ‘fintech’, ofwel financiële technologie. Zij kunnen aan de hand van deze gegevens extra diensten aanbieden die het beheren van geldzaken eenvoudiger maken. Vóór PSD2 waren banken genoodzaakt om deze diensten zelf te ontwikkelen. Met behulp van PSD2, kunnen zij diensten van gelicentieerde derde partijen implementeren in hun eigen apps en technologische ecosysteem.

Maar, waar zit de win?

Eén van de grootste uitdagingen bij PSD2 is het vinden van de ‘wins’. Want wat zijn de specifieke voordelen die banken kunnen behalen? Zo op het eerste oog lijkt het of zij enkel hun data verliezen en er zelf niet veel van opsteken. Toch is dat volgens Schelfhout een onterechte opvatting. “Veel fintech’s hebben als doel om banken te ontzorgen en toegevoegde waarde te leveren aan hun klanten. Bij Cake delen we daarbovenop ook nog eens onze inkomsten met de bank waardoor ze een nieuwe inkomstenstroom kunnen genereren”, licht hij toe.

Want het beschikbaar stellen van bankdata brengt voor iedere stakeholder (banken, fintechs en consumenten) onmiskenbare voordelen met zich mee. Fintech’s kunnen bijvoorbeeld transacties analyseren om vervolgens gepersonaliseerd spaaradvies uit te brengen of gerichte cashbacks aan te bieden. En na twee jaar PSD2 krijgt deze beweging steeds meer tractie.

“Banken hoeven hierdoor niet langer zelf een nieuwe dienst te ontwikkelen. Ze kunnen externe, en betrouwbare, hulp inschakelen. Dit geeft banken en financiële instellingen meer ruimte om nog betere klantrelaties op te bouwen. Tegelijkertijd waarderen hun klanten de toegevoegde services enorm, wat ze loyaler richting hun eigen bank maakt”, besluit Schelfhout. “Dankzij PSD2 zijn het wins voor iedereen.”