Vijf trends die het omnichannel-banklandschap van morgen vorm zullen geven

Er was een tijd dat klanten voor elke transactie persoonlijk hun bankfiliaal bezochten. Dat is de afgelopen twee jaar allemaal op zijn kop gezet. Maar blijft dat voortaan ook zo? VeriPark bekijkt hoe de huidige trends in de financiële dienstensector bepalen hoe customer engagement er in de nabije en verdere toekomst zal uitzien.

Banken moeten onderdeel uitmaken van de levensstijl van de consument

De opkomst van open banking is een van de grootste uitdagingen voor financiële instellingen. Deze oplossing biedt gebruikers meer flexibiliteit doordat de toegang tot gegevens eenvoudiger wordt. Moderne klanten zijn minder loyaal dan ooit tevoren. Het is tegenwoordig mogelijk om heel gemakkelijk betalingsinstructies en rekeningen te beheren. Klanten kunnen zelfs moeiteloos naar een andere bank overstappen. Met één druk op de knop komen ze terecht bij de concurrent die met specifieke voorstellen hun specifieke behoeften aanspreekt.

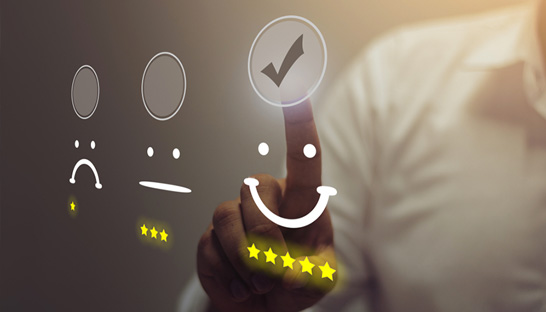

De Net Promoter Score (NPS) in de financiële dienstensector – een methode om klantloyaliteit te meten – is relatief laag in vergelijking met andere sectoren. Volgens Forrester ligt het gemiddelde in deze sector tussen de 0 en 10. Dat is slecht nieuws, want de prestaties van de kanalen voor klantenservice worden gemeten in klanttevredenheid, loyaliteit en uiteindelijk in omzet. Het is voor financiële instellingen dan ook noodzakelijk om ecosystemen en toepassingen te creëren die uitgebreide diensten kunnen leveren om uit te groeien tot de favoriet van hun klanten.

Het Banking as a Platform-model stelt financiële instellingen in staat om hun platformen veilig open te stellen voor fintechs en ontwikkelaars in de cloud via open API's. Vertrouwde derden hebben toegang tot en kunnen voortbouwen op bestaande FSI-platformen en financiële instellingen kunnen hun diensten aanvullen met aanbiedingen van derden. Zulke nieuwe diensten kunnen ze beschikbaar maken voor klanten via hun Super Apps of kanalen. Alles draait erom onderdeel te worden van de levensstijl van hun klanten in plaats van alleen maar een bankapp te zijn.

Banken moeten een betere gepersonaliseerde klantenservice gaan leveren en persoonlijke en digitale interacties combineren

Financiële instellingen met een sterk filiaalnetwerk hebben ontdekt dat consumenten de voorkeur geven aan digitale tools om met hun banken te communiceren waar face-to-facetransacties vroeger de norm waren. Zelf digitaal bankieren is op grote schaal geaccepteerd en gebruikers lijken er dol op te zijn.

Klanten zijn zich echter meer dan ooit bewust van hun financiële gezondheid en gaan op zoek naar strategisch advies in plaats van alleen producten aan te schaffen. Ze willen graag met een vertrouwde adviseur praten, in een videogesprek of in het bankfiliaal. Vooral bij het plannen van belangrijke levensgebeurtenissen of bij complexe beslissingen (zoals de aankoop van een auto of een huis of het opstarten van een pensioenplan) is dit het geval.

De hedendaagse klanten verwachten van banken een compleet aanbod over alle kanalen met zelfbediening en ondersteunende dienstverlening. Welk kanaal ze ook kiezen, klanten willen een uniforme gebruikerservaring die dezelfde functies en functionaliteit biedt als in de filialen.

Uit een onderzoek van het technologieconsultancybureau Capco blijkt dat 63% van 1.008 bankklanten persoonlijke gesprekken met vertegenwoordigers van de bank wenst, terwijl 72% van de respondenten personalisering 'heel belangrijk' noemt.

Om aan hun complexe financiële behoeften te voldoen, zullen sommigen altijd met iemand willen praten, hoe geavanceerd de technologie ook wordt. Hiervoor willen ze echter niet meer 20 minuten of een uur wachten in de rij in een contactcenter.

En ze willen hun verhaal maar één keer vertellen. Wanneer klanten een vraag stellen of een discussie aangaan in een kanaal naar keuze, willen ze niet herhaaldelijk dezelfde vragen beantwoorden alleen omdat ze van kanaal wisselen. Ze willen universele bankiers, die een groter scala aan functies kunnen vervullen, facturen betalen, betalingen doen, geld overschrijven en tal van andere transacties voor hen kunnen uitvoeren.

Consumenten verwachten een snellere service, een betere klantenervaring en het liefst alles tegelijk

De markt van vandaag wordt steeds digitaler. Consumenten verwachten dat organisaties flexibel genoeg zijn om hierop in te spelen en hun de gewenste ervaringen te bieden.

Financiële instellingen kunnen een menselijk tintje toevoegen, de digitale ervaring versnellen en personaliseren door de toegang tot echte interacties te vergemakkelijken via technologieën zoals speciale directe verbindingsknoppen, video en front-end chat.

Een outbound proactieve aanpak voor customer engagement kan voor banken een cruciale rol spelen om te voldoen aan de verwachtingen van de klant

Als uw klanten niet naar uw filiaal willen of kunnen komen, kunt u toch het gemak van digitale technologie bieden met een vriendelijke en geruststellende menselijke benadering. Eenvoudige oplossingen zoals geautomatiseerde uitgaande communicatiestrategieën en gestroomlijnde ondersteuningsprocessen zullen uw betrokkenheid met de externe klant aanzienlijk vergroten.

Uitgaande communicatie is niet langer beperkt tot telefoongesprekken in de moderne digitale omgeving. Er bestaan meer mogelijkheden dan ooit tevoren om op een zinvolle en relevante manier met uw klanten te communiceren, dankzij chat-ervaringen, videogesprekken, applicaties voor rechtstreekse verbinding of zelfs doorstep banking (zie het praktijkvoorbeeld van Vakifbank). Dit is beslist een belangrijke trend in de financiële dienstverlening die in 2022 een prominente rol zal spelen voor banken en consumenten.

Banken zullen langlopende of complexere transacties via digitale kanalen moeten ondersteunen

Een van de belangrijkste problemen is dat een bank te veel soorten serviceaanvragen heeft en dat de digitale kanalen van veel banken ze niet allemaal aankunnen.

Een doorsnee bank heeft ongeveer 600 soorten serviceaanvragen die in een filiaal kunnen worden afgehandeld. Digitale kanalen zijn echter slechts goed voor 25-30% van de serviceaanvragen. Serviceaanvragen die momenteel offline worden afgewikkeld, moeten online komen.

Als klanten digitale kanalen gaan beschouwen als heel gewone opties in plaats van alternatieve mechanismen voor klantenservice, zullen ze verwachten dat er standaard ondersteuning voor complexere transacties beschikbaar is via bankapps of online. Dit wordt een van de grootste uitdagingen waarmee banken in 2022 geconfronteerd gaan worden.

In dit kader biedt VeriPark oplossingen waarmee financiële instellingen in staat zijn om langlopende processen uit te voeren, zoals het afsluiten van verzekeringsplannen en het afronden van kredietaanvragen in digitale zelfbedieningskanalen – georkestreerd in Dynamics 365-workflows. Ze groeien uit tot de gangbare dagelijkse diensten die elke klant van een bank verwacht.

De toekomst van de omnichannel-wereld zal bestaan uit flexibele betalingen, directe kredietverlening en onmiddellijke uitbetalingen

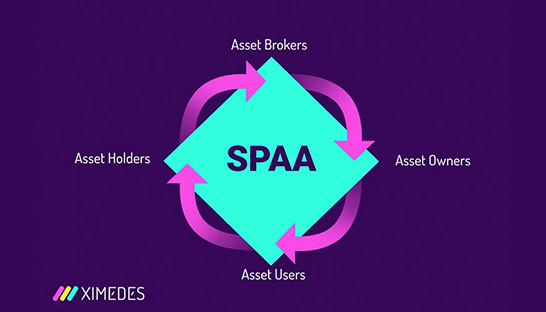

'Buy Now Pay Later'-plannen worden steeds populairder bij consumenten. Financiële instellingen werken tegenwoordig samen met retailers en handelaars om nieuwe betaalstrategieën uit te werken. Om in deze omgeving te concurreren, hebben financiële instellingen een omnichannel, omni-product aanbod nodig om 'op alle manieren of plaatsen' hun diensten aan te bieden.

Hiervoor is het nodig om een intensieve relatie met de klant aan te gaan en van begin tot eind een moeiteloze, probleemloze ervaring te bieden. Klanten krijgen dus meer flexibiliteit bij hun aankopen. Ze kunnen vlot betalingen in termijnen inrichten, de nodige maar routinematige ID-controles overslaan en online een kredietaanvraag indienen met behulp van hun kredietkaart. En ze krijgen meteen antwoord.

Dit leidt tot verbeterde transactiediensten. Het houdt in dat er onmiddellijk gegevens over de kredietaanvraag worden verzameld via alle initiatiekanalen voor een snelle respons. Dit is mogelijk dankzij een hoge mate van integratie tussen CRM, initiatie- en kanaaloplossingen.

Meer informatie? Klik hier.