1 miljard banen creëren met behulp FinTech

FinTech kan helpen om één miljard banen te scheppen in Azië en Afrika. Dat stelt ING in zijn recente rapport ‘A Billion to Gain’. Het rapport verschijnt om de twee jaar en laat zien hoe onder meer microfinanciering ervoor kan zorgen dat de werkgelegenheid verbetert in arme landen.

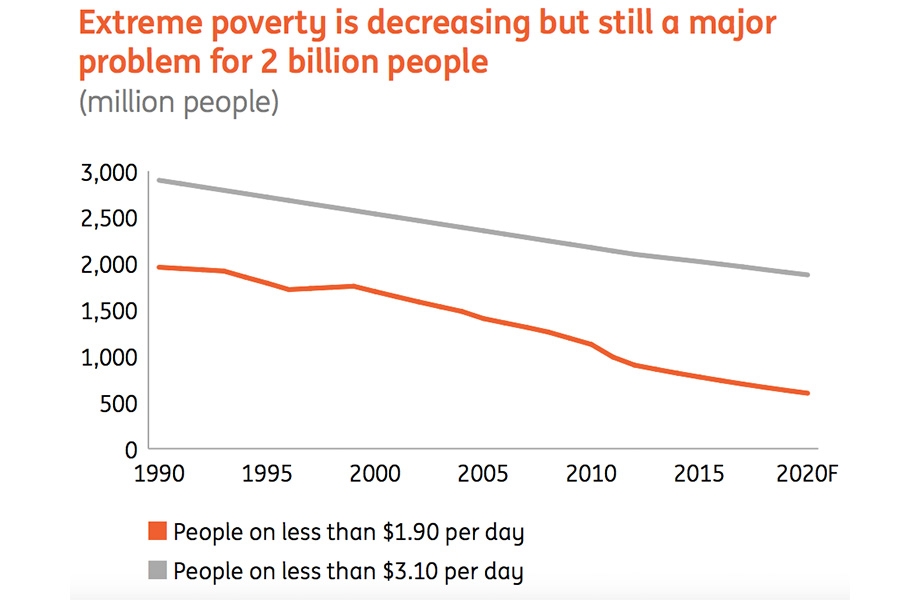

De afgelopen twintig jaar is het aantal extreem arme mensen wereldwijd aanzienlijk gedaald. Dat blijkt uit cijfers van de Wereldbank, die ‘extreem arm’ definieert als een inkomen van minder dan $1,90 per dag. Volgens de Wereldbank telt deze laatste groep anno 2016 nog zo’n 750 miljoen mensen. Volgens ING is er “nog veel werk aan de winkel” om armoede een verdere halt toe te roepen. In zijn recente editie van ‘A Billion to Gain’ laat de bank zien hoe bedrijven door middel van technologie gemakkelijker toegang tot leningen krijgen en waarom bedrijven met minder dan 10 werknemers de meeste groeipotentie hebben.

Het gebruik van financiële technologie, of FinTech, biedt volgens de bancaire speler ongekende mogelijkheden om extreme armoede in ontwikkelingslanden terug te dringen en banen te scheppen. Verschillende vormen van microfinanciering – onderdeel van ING's ‘impactfinanciering’ – kunnen het leven van mensen in arme landen verbeteren, stelt de bank. “Voorstanders van microfinanciering dachten lange tijd dat alle arme mensen hun eigen microbedrijf moesten opzetten om zich aan hun armoede te ontworstelen. Dit komt in feite neer op gedwongen ondernemerschap en is een erg moeilijke manier om te slagen”, aldus ING-econoom Gerben Hieminga. “Wij zeggen: Het is veel effectiever om doelgericht kleinere bedrijven te helpen groeien, zodat ze zich zo weten te ontwikkelen dat ze mensen in dienst kunnen nemen.”

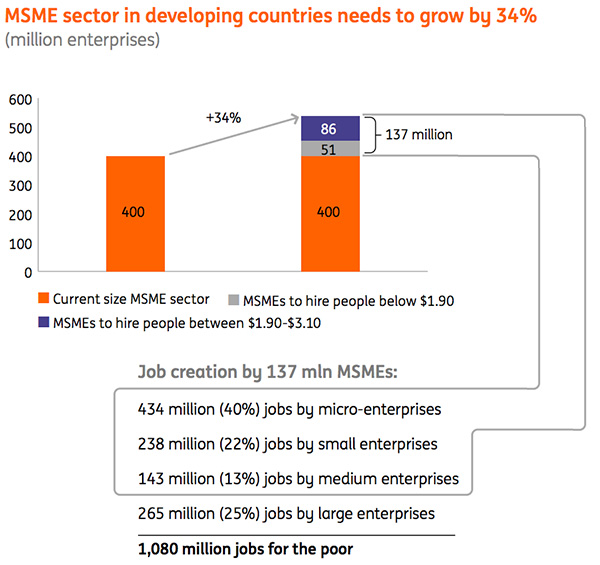

Volgens de bank moet het aantal micro-, kleine en middelgrote ondernemingen (MKMO's) met een derde stijgen. Momenteel bestaat deze sector uit circa 400 miljoen ondernemingen. Als dit aantal groeit naar 530 miljoen en de kredietportefeuille voor dit segment wordt met 80% uitgebreid dan zou dit de groei van 1 miljard nieuwe banen voor de armsten in Azië en Afrika mogelijk maken volgens de onderzoekers. Hiervoor is echter fintech van groot belang. Hieminga: “Met traditionele bankactiviteiten is deze kredietkloof niet te overbruggen, omdat het veel te kostbaar is een uitgebreid netwerk te onderhouden, vooral in plattelandsgebieden.”

“MKB-ondernemingen zijn te groot voor microfinanciering en te klein voor traditionele bankactiviteiten”, licht Hieminga toe. “Zij vormen de zogenaamde 'missing middle', de relatieve ondervertegenwoordiging van kleine en middelgrote ondernemingen in landen met een laag bruto nationaal product per hoofd van de bevolking.” Het ondervertegenwoordigde segment krijgt door middel van FinTech betere toegang tot financiering en bancaire dienstverlening. Als voorbeeld noemt ING een Turkse supermarkt in een stad aan de noordoostkust van Turkije, die de financiering voor een nieuwe slagersafdeling rond kreeg door een aanvraag in te dienen via een smartphone. Door een smsje te sturen met daarin het fiscale nummer van de supermarkt kon een automatische aanvraag worden verstuurd naar de Turkse centrale bank en het Turkse BKR (kredietwaardigheidsbureau). Na positief antwoord, kreeg de supermarkt automatisch een goedkeuring en werden de kredietlimieten voor iedere lening automatisch bepaald.

“Een goedgekeurde lening verlaagt (direct) de drempel voor eigenaren van micro-ondernemingen om bij een bankkantoor binnen te lopen”, merkt Yücel Ölcer op, directeur MKB Bank- en Betalingssystemen bij ING Bank Turkije. De afgelopen drie jaar kregen in Turkije meer dan 42.000 klanten, die voorheen geen formele relatie met een bank hadden, van ING Bank Turkije een zogenaamde ‘instant’-lening.

Ook nieuwe technologieën op het gebied van persoonlijke identificatie kunnen de financiële inclusie van kleine bedrijven bevorderen. Om een lening te kunnen verstrekken is identificatie bijna altijd een vereiste, maar in landen met ontbrekende en/of onbetrouwbare geboortegegevens en waar soms miljoenen personen dezelfde achternaam dragen is dat erg lastig tot onmogelijk. Door technologie op het gebied van foto’s, irisscans en vingerafdrukken (biometrics) kunnen deze mensen toch persoonlijk geïdentificeerd worden.

Bovendien schept FinTech nieuwe mogelijkheden om de kredietwaardigheid van MKB-bedrijven in ontwikkelingslanden te beoordelen, ook bij gebrek aan financiële gegevens. Door gebruik te maken van vragenlijsten, het bekijken van social media-gedrag en gsm-gegevens kunnen conclusies worden getrokken over het kredietrisico van een persoon, aldus de bank. Volgens Hieminga zijn dit slechts enkele van de vele toepassingen die financiële technologie hebben voor het bevorderen van de werkgelegenheid in arme landen.