Bestuurders financiële sector verliezen vertrouwen in eigen digitale capaciteiten

De financiële sector moet bijschakelen als het gaat om digitale transformatie. Banken en verzekeraars melden een dalend vertrouwen als het om het vormgeven van de digitale toekomst gaat. Dat concluderen onderzoekers van het Capgemini Research Institute. Het Franse consultancybedrijf ondervroeg meer dan 360 bestuurders voor het onderzoek en trok parallellen met een vergelijkbaar onderzoek uit 2012.

Financiële instellingen die niet of niet snel genoeg digitaliseren delven eerder vroeg dan laat het onderspit. Het is niet voor niets dat zij veel investeren in het vinden van het juiste personeel en het updaten van hun systemen. Niet alleen lopen zij het risico terrein te verliezen ten opzichte van hun bekende concurrenten, maar ook van innovatieve nieuwkomers uit de fintech-hoek. Uitermate wendbare spelers zonder vertragende legacy-systemen.

De inspanningen die banken, verzekeraars en andere financieel dienstverleners leveren om mee te kunnen in de digitale wapenwedloop worden echter lang niet door iedereen als voldoende beschouwd. Dat blijkt uit onderzoek van Capgemini, dat meer dan 360 bestuurders uit de financiële wereld ondervroeg naar hun visie op digitale transformatie en de uitkomsten daarvan naast een soortgelijk onderzoek uit 2012 legde.

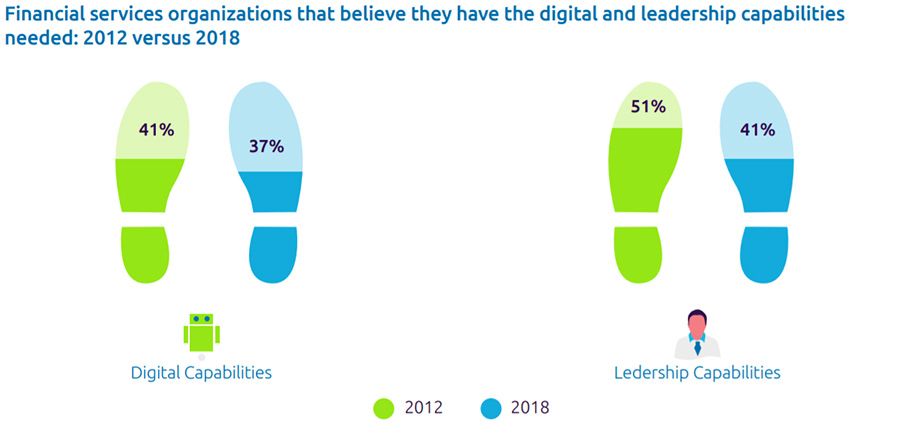

Het onderzoek uit 2018 bevat een aantal dezelfde vragen als het onderzoek uit 2012. Dat maakt het mogelijk om parallellen te trekken. Waar in 2012 nog 41% van de ondervraagde bestuurders uit de financiële wereld vertrouwen had in de digitale capaciteiten van zijn of haar bedrijf, is dat vertrouwen geslonken tot 37%. Ondanks dat er ondertussen vele miljarden tegenaan gesmeten zijn.

Nog groter is het verschil in vertrouwen in het juiste leiderschap. In 2018 zei 41% van de ondervraagde bestuurders te beschikken over de benodigde leiderschapskwaliteiten die digitale transformatie tot een succes maken. In het onderzoek uit 2012 was dat echter nog meer dan de helft (51%). Een interessante vraag is in welke mate bestuurders het kennelijke tekort aan leiderschapskwaliteiten op zichzelf projecteren of op collega’s uit de organisatie. Daar geeft Capgemini echter geen eenduidig antwoord op.

Brede digitale visie ontbreekt

De onderzoekers van Capgemini stellen dat het definiëren van een duidelijke visie en een duidelijk doel, de juiste cultuur en voldoende betrokkenheid voor veel banken en verzekeraars een uitdaging vormen. Een derde (33%) van de verzekeraars heeft nieuwe bedrijven gelanceerd op basis van digitale technologieën, banken doen het met 39% iets beter. De grote uitdaging zit hem echter in de ontwikkeling van een allesomvattende visie over digitale transformatie, in plaats van op deelgebieden. Voor banken geldt dat slechts een derde (34%) beschikt over een digitale visie die alle bedrijfsonderdelen doorkruist, bij verzekeraars is dat minder dan een kwart (24%). Het

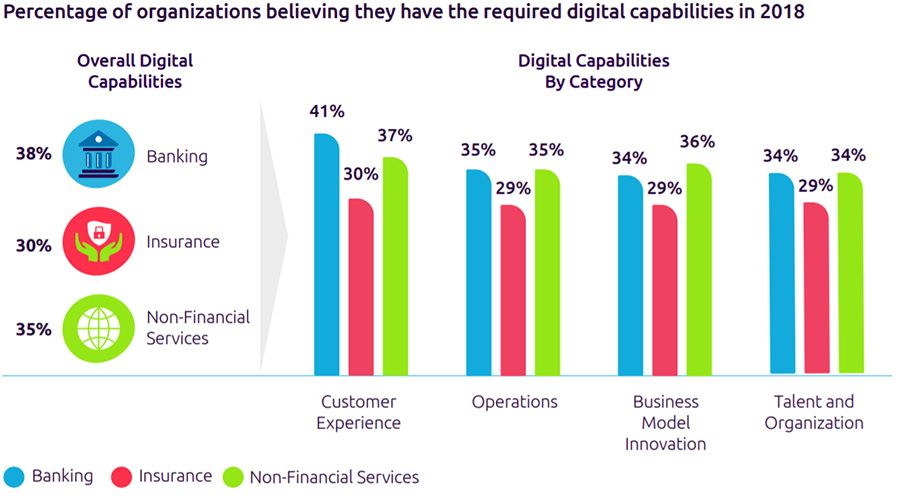

Het is niet enkel kommer en kwel in de financiële industrie. Er zijn deelgebieden waarop het vertrouwen in eigen kunnen bovengemiddeld groot is, in vergelijking met niet-financiële dienstverleners. Daarbij zijn het de banken die de overhand hebben op de verzekeraars. Dat komt overeen met een analyse die Robert Bark, Lead Financial Services bij Accenture, onlangs deelde met Banken.nl. “Banken lopen altijd vijf jaar voor op verzekeraars”, zo zei hij. “Dat komt vooral doordat banken een veel grotere rol spelen in het dagelijkse leven van de consument.”

Kijkend naar bovenstaande figuur springt inderdaad de ‘customer experience’ eruit als een onderdeel waarop het vertrouwen in eigen kunnen groot is. Vooral voor de smartphone geldt dat deze steeds meer het centrale contactpunt wordt tussen bank en consument. Het is niet voor niets dat banken stevig investeren in functionaliteiten van hun mobiel bankieren apps. Wie geen uitgebreide en tegelijkertijd gebruiksvriendelijke app kan bieden zal klanten verliezen aan de concurrentie. Op de drie andere gestelde deelgebieden blijkt dat banken kunnen wedijveren met niet-financiële dienstverleners. De trend is wel dat verzekeraars structureel minder vertrouwen hebben in de eigen digitale capaciteiten.