Herbundelen: de volgende fase in de fintech-evolutie

De volgende fase in de evolutie van de financiële sector lijkt aangebroken. Nadat fintechs een decennium lang hapje voor hapje aan de waardeketen van de gevestigde banken knaagden, zoeken ze nu steeds meer de samenwerking: de ontbundeling is omgeslagen in herbundeling. Banking Circle deed onderzoek naar de rol van rebundling in de toekomst van financiële diensten.

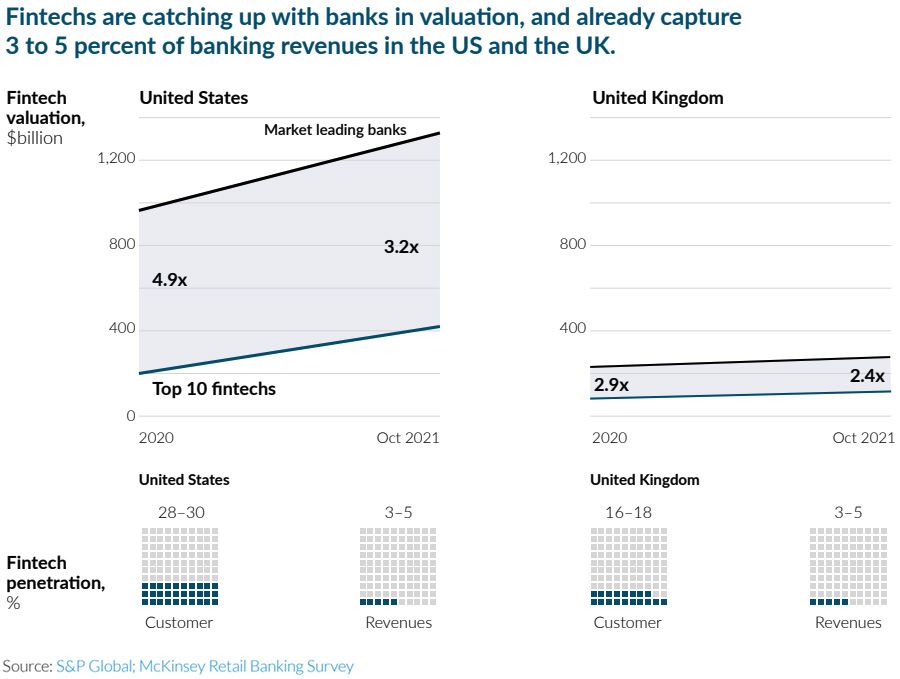

De financiële sector is de afgelopen vijftien jaar volop in ontwikkeling. In de nasleep van de financiële crisis van 2008 stond de één na de andere fintech op. Door zich met een slim idee te richten op één specifieke schakel in de keten – zoals betalen, lenen of beleggen – wisten ze geduchte concurrenten te worden voor traditionele banken.

Ze wisten vaak betere gebruikerservaringen te bieden, en lokten zo klanten weg bij de vertrouwde instellingen. Langzame, complexe en dure processen waren niet langer de status quo en het is gewoon geworden om je bankzaken te spreiden over vele aanbieders, zo merkt Banking Circle op in zijn rapport.

“Na de wereldwijde financiële crisis van 2008 was het ongebruikelijk om meer dan één of twee bankrelaties te hebben. Vandaag de dag is het niet ongebruikelijk dat mensen tot wel vijftien financiële apps op hun telefoon hebben staan”, aldus de onderzoekers.

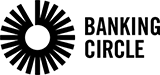

Ook de komst van PSD2 en open banking heeft hierin een belangrijke rol gespeeld. In de VS bankiert volgens Banking Circle vandaag de dag al zo’n 40% met een bigtech of fintech. In West-Europa is dit 30%. En in de VS en het VK zijn fintechs al goed voor drie tot vijf procent van de omzet in de bankensector.

Van versnippering naar samenwerking

Door deze jaren van ontbundeling is een meer versnipperd landschap ontstaan. Daarin bieden de talloze startups weliswaar handige diensten, maar is de samenhang daartussen voor consumenten vaak ver te zoeken. Ondertussen werd de concurrentie steeds heviger.

Enkele jaren geleden begon zich een kanteling af te tekenen. Fintechs en banken begonnen in te zien dat het misschien weleens voor iedereen zinvoller kon zijn om elkaar niet te vuur en te zwaard te bevechten, maar juist meer samen te werken. Samen kunnen ze een samenhangend palet aan diensten bieden: het tijdperk van rebundling was aangebroken.

Dit herbundelproces is momenteel volop aan de gang. De gevestigde banken en jonge startups creëren samen een ecosysteem van financiële diensten rondom de bank. Waar PSD2 bijdroeg aan de opkomst van de fintechs en dus de ontbundeling, faciliteert het nu de omgekeerde beweging.

Deze beweging spiegelt in zekere zin een ontwikkeling die zich al eerder voltrok in een sector als de telecomindustrie, waar bundeling een gunstige strategie is gebleken die meer waarde biedt aan klanten en die de ‘customer lifetime value’ maximaliseert.

Banking Circle stelt vast dat er inderdaad grote kansen liggen in het leveren van meerdere oplossingen door één platform. Door de toegenomen samenhang worden klanten beter bediend met de financiële diensten die bepalend kunnen zijn in hun werk en leven.

Herbundelen zorgt voor klantenbinding

Dit beter helpen van de klant komt uiteraard ook de banken én fintechs ten goede.

“Het verdubbelen van sleutelproposities, het inzetten van winnende software, platforms en infrastructuur, en het samenwerken van toepassingen om een platform te creëren dat op maat gemaakte, herbundelde oplossingen biedt voor de klant, zorgt voor toenemende klantenbinding in kernmarkten”, aldus Søren Skov Mogensen, chief growth officer bij Banking Circle Group.

Hoewel de fintechs en startups zich hebben bewezen met innovatieve diensten, is dit straks niet meer genoeg, concludeert het rapport. Volgens Banking Circle zijn zij die zich blijven aanpassen – en nu dus meegaan in de herbundeling – de koplopers van de toekomst. Spelers moet zich daarbij beseffen dat de klant altijd bepaalt en dat diens behoefte dus leidend is.

Tegelijkertijd moeten banken en fintech accepteren dat rebundling ook een keerzijde kent. Zo moet er rekening mee worden gehouden dat herbundelde producten soms mogelijk niet zo aantrekkelijk zijn als dezelfde diensten die individueel worden verkocht en dat ze zelfs bestaande winsten kunnen “kannibaliseren”.

Om herbundelen tot een succes te maken, moeten organisaties en bedrijven zich niet focussen op één enkele service. Ze moeten diensten bieden met een toegevoegde waarde, door het bouwen of verkrijgen van extra diensten. Daarnaast moeten ze focussen op sectoren die bestaande proposities complementeren en op proposities die door klanten worden gevraagd om zo een ‘single platform’ te creëren.

Lees hier het volledige rapport.