Verantwoord bankieren in de lift door lagere risk-kosten en verhoogde klantloyaliteit

Verantwoord financieren is sterk in opkomst. Zo sterk zelfs dat het onder banken gemeengoed begint te worden. In een vrij recent verleden nog bestonden er twijfels over de economische opbrengst van verantwoord financieren. Die balans is aan het schuiven, onder meer omdat kredietbeoordelaars posities in vervuilende sectoren steeds kritischer bekijken. Tegelijkertijd zorgt een verantwoorde opstelling voor een verhoogde klantloyaliteit. Deze conslusies komen naar voren in een rapport van managementadvieskantoor Bain & Company.

Wanneer het gaat over verantwoord financieren gebruikt men internationaal de afkorting ESG, wat staat voor de woorden Environmental, Social en Governance. Financiële instellingen kunnen dus op verschillende fronten maatschappelijk verantwoord te werk gaan. Maatschappelijk verantwoord ondernemen is momenteel het verst gevorderd in Europa, al verloopt de trend in andere regio’s volgens Bain & Company ongeveer gelijk.

Sinds de brede introductie van verantwoord financieren heersen er echter twijfels over de economische opbrengst ervan. Bain & Company komt met nieuw bewijs dat die twijfels steeds minder gegrond zijn en dat de balans aan het verschuiven is in het voordeel van ESG-financiering. En daar kunnen ook banken hun voordeel mee doen.

Positieve kostenbalans

De onderzoekers zetten twee voorname kostenposten naast elkaar met betrekking tot ESG-beleggingen. De eerste is kosten voor onderzoek en rapportage. Deze kosten liggen relatief hoog vergeleken met conventionele beleggingen, omdat zij meer en diepgravender onderzoek moeten doen om er zeker van te zijn dat hun financieringen ESG-proof zijn. Op juridisch vlak is bovendien het ene duurzaam het andere duurzaam niet.

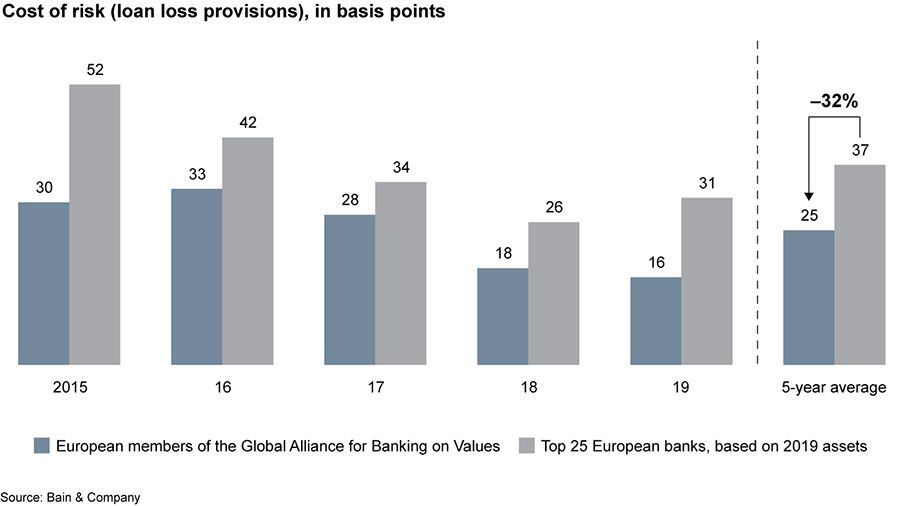

Aan de andere kant zijn er risk-kosten. Bij elke financiering bestaat een risico – groot of klein – dat deze op termijn misschien niet terugbetaald wordt. Op de begroting komt dit risico terug in de vorm van ‘loan loss provisions’ of in het Nederlands de ‘stroppenpot’. Kredietbeoordelaars nemen duurzaamheid steeds nadrukkelijker op in hun rapportages, waarbij beleggingen in niet-duurzame sectoren als fossiele brandstofwinning of de tabaksindustrie op termijn stap voor stap een groter risico gaan vormen. Dat komt niet in de laatste plaats door wetgevers, die niet-duurzame sectoren steeds verder gaan afknijpen.

In bovenstaande figuur zet Bain die verhouding neer als verschil tussen banken die lid zijn van de Europese leden van de Global Alliance for Banking on Values. Vanuit Nederland is Triodos Bank het enige lid van dat gezelschap. Uit de vergelijking komt naar voren dat over de afgelopen vijf jaar de verhouding tussen onderzoeks- en rapportagekosten en risk-kosten structureel positief uitvalt voor banken met een sterk ESG-portfolio. Het gemiddelde verschil over de periode tussen 2015 en 2020 bedraagt 12 basispunten, ofwel 0,12% procentpunt. Relatief is het verschil nog een stuk groter, namelijk 32%.

Nu er bewijs ligt dat verantwoord financieren niet automatisch ten koste van economisch rendement stelt Bain & Company dat de tijd rijp is voor banken om ESG prominenter op te nemen in hun investeringsbeleid. De onderzoekers noemen als extreem voorbeeld HSBC. De grootste bank van Europa wil uiterlijk in 2050 een volledig klimaatneutrale beleggingsportfolio en is van plan om tot 2030 een bedrag van €750 miljard tot €1.000 miljard beschikbaar te stellen voor duurzame financiering.

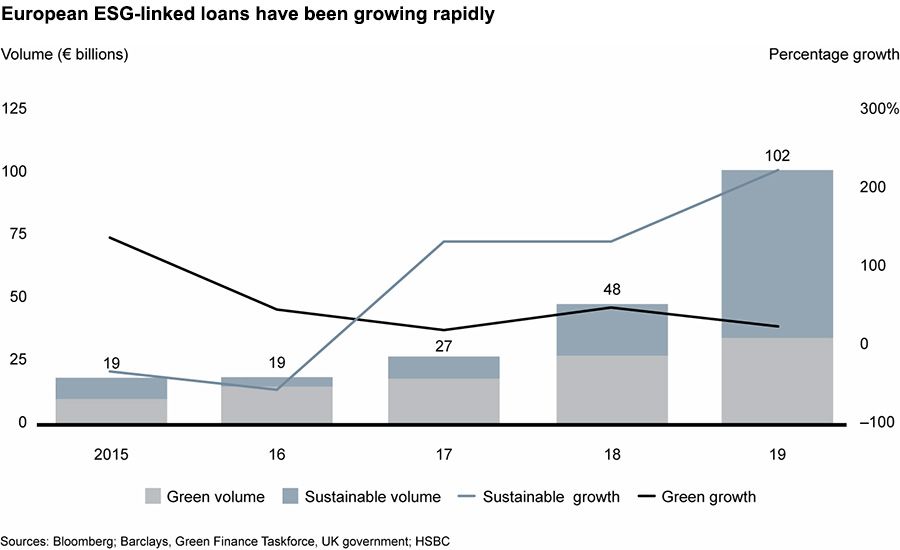

Kijkend naar de groeipercentages van financieringen met een ESG-etiket is de geest inmiddels wel aardig uit de fles. Ze vormen het snelst groeiende segment binnen de markt voor bedrijfskredieten. Van de €102 miljard die in 2019 werd afgegeven ging ruwweg een derde naar ‘groene’ leningen, ofwel leningen die ergens een link hebben met milieu of klimaat, en twee derde naar andere vormen van duurzame leningen. Dat kan om allerlei dingen gaan, van het verbeteren van arbeidsomstandigheden tot het bieden van werkgelegenheid voor mensen met een afstand tot de arbeidsmarkt.

ING startte in 2019 met een nieuw type bedrijfslening waarvan de hoogte van de rente varieert al naargelang het wel of niet behalen van vooraf gestelde duurzaamheidscriteria. Het spreekt voor zich dat dit bedrijven moet motiveren om zo duurzaam mogelijk te ondernemen, wat ook weer een positief effect heeft op het portfolio van de bank.

Verhoogde klantloyaliteit

Kosten en baten zijn perfecte voorbeelden van invloeden die vrij eenvoudig te kwantificeren zijn. Bain ontwaart echter nog een groot voordeel van het hanteren van een solide ESG-strategie, namelijk een verhoogde klantloyaliteit. Uit een vergelijking van Net Promotor Scores blijkt dat banken met een sterk duurzaamheidsprofiel hun minder duurzame concurrenten verslaan. Loyale klanten – het woord zegt het al – zijn meer geneigd om klant te blijven, genereren dus over een langere tijd waarde en hebben doorgaans een lagere ‘cost to serve’.

De tijd dat maatschappelijk verantwoord bankieren een niche was ligt inmiddels lang en breed achter ons. De combinatie van economisch én maatschappelijk rendement verleidt steeds meer partijen ertoe zich ook op deze ontwikkeling te storten. Duurzaamheid is ‘big business’ geworden. Sommige puristen vinden dat een kwalijke ontwikkeling, omdat de motieven voor verduurzaming niet juist zijn. Op een soortgelijke stelling over kopieergedrag van de grote banken antwoordde Matthijs Bierman bij één van zijn laatste interviews als CEO van Triodos Nederland: “Dat maakt me niet zoveel uit, als ze het maar doen.”